Úrokové sadzby diktované Európskou centrálnou bankou sa podľa očakávaní bankových analytikov majú meniť v druhom až treťom štvrťroku tak, aby zodpovedali klesajúcej inflácii v eurozóne. Neplatí to však pre úroky slovenských úverov na bývanie. Dôvodom je vývoj sadzieb štátnych dlhopisov Slovenska.

Swiss Life Select SmartMoney+

Zarábajte na svojich voľných peniazoch ako banka a zhodnocujte ich atraktívnejšie bez viazanosti.

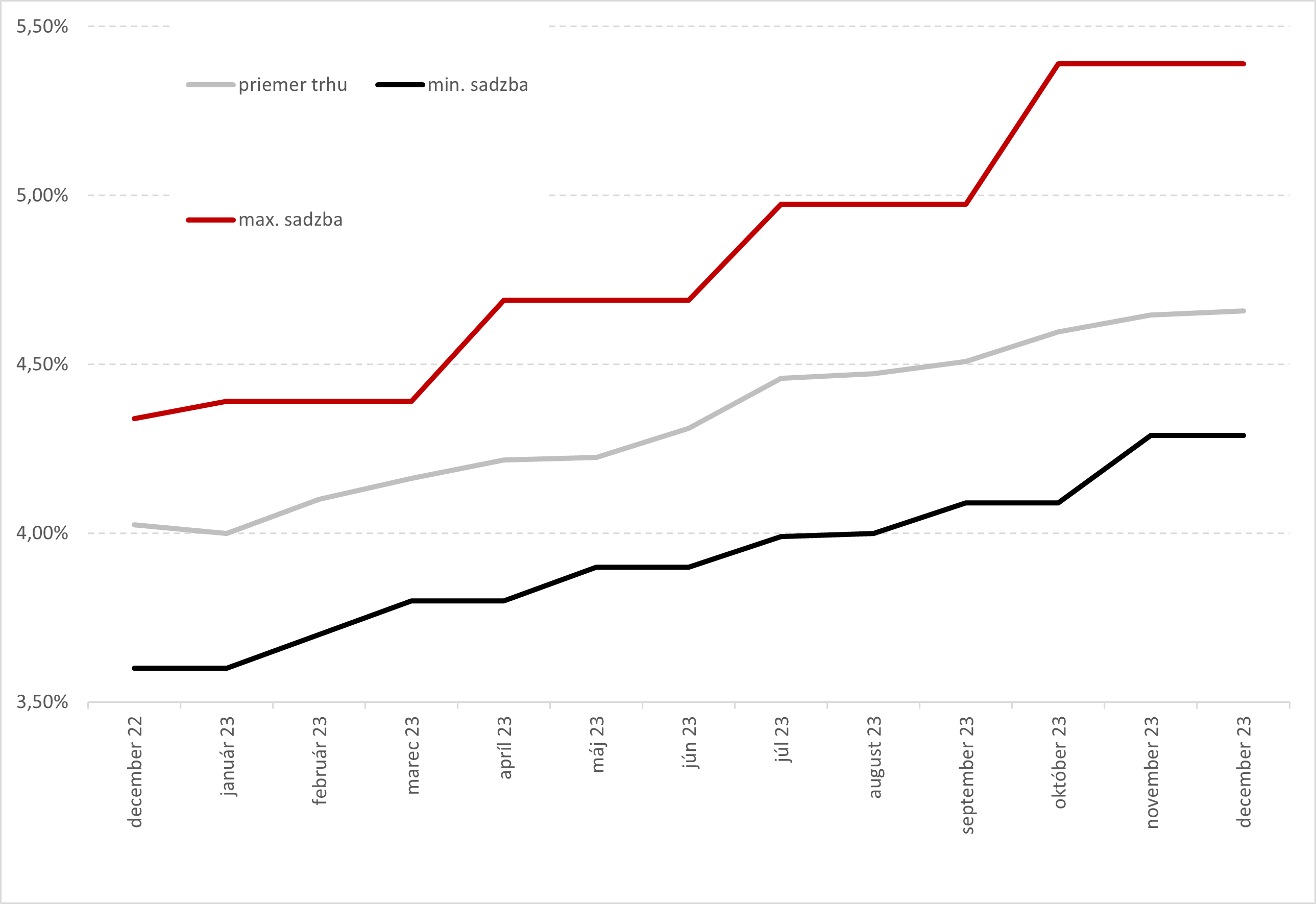

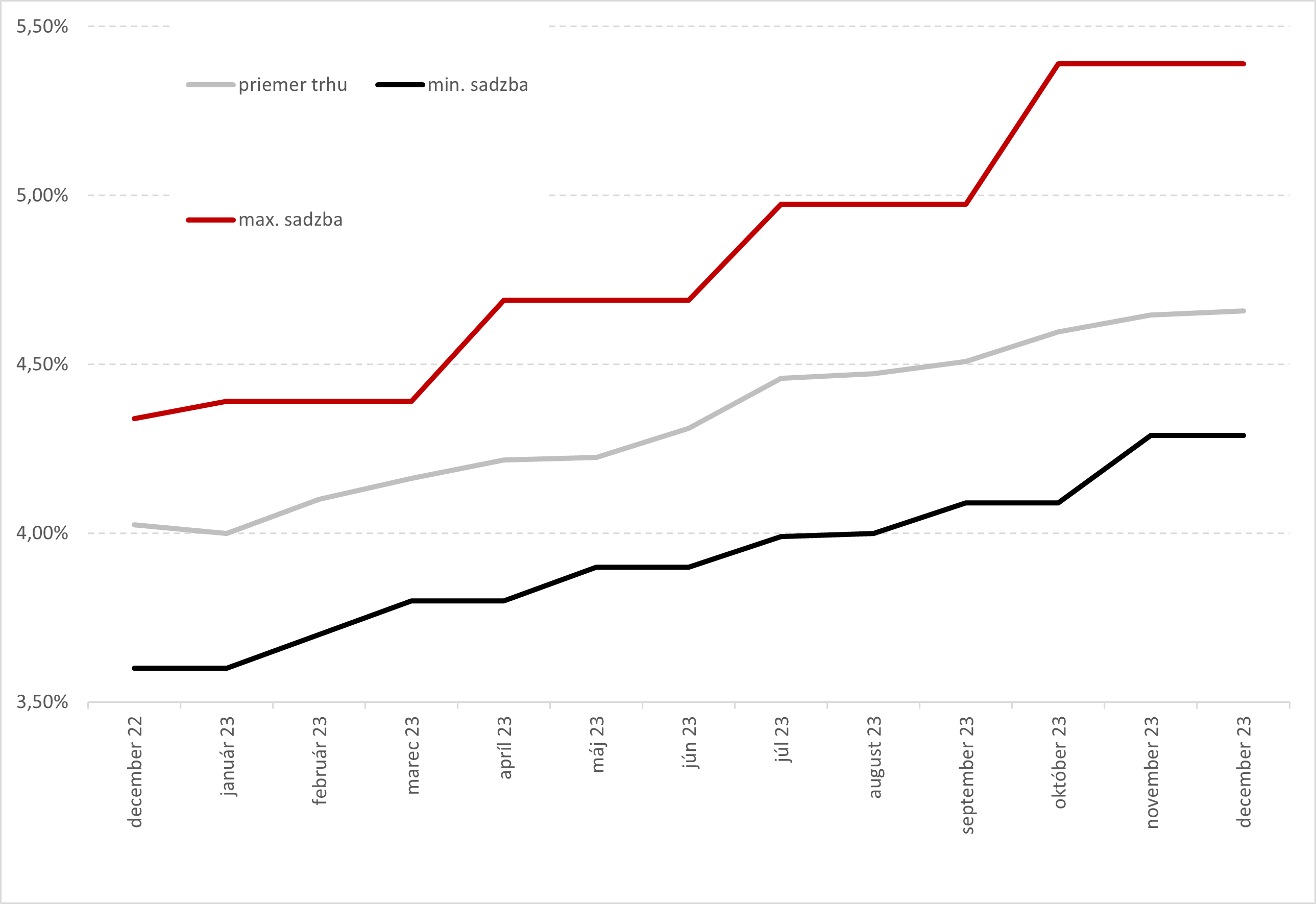

V uplynulom roku síce nedošlo k tak razantnému nárastu sadzieb, ako tomu bolo v roku 2022, no ich rast i tak pokračoval. Napríklad päťročné fixácie začali rok 2023 na úrovni 3,6 % až 4,39 % a končili na 4,29 % až 5,39 %.

Čítajte viac >>> Štyri otázky, ktoré vám pomôžu nenaletieť jedinečným investičným ponukám

Najbližší vývoj sadzieb hypoték bude závisieť od vývoja sadzieb štátnych dlhopisov Slovenska. To má momentálne desaťročný dlh už drahší ako Grécko. Cena dlhu zodpovedá vnímaniu rizikovosti krajiny, ktorej dlhopisy nakupujú investori. Tí sa okrem iného pozerajú aj na rating, ktorý sa Slovensku koncom minulého roku zhoršil.

S vývojom úrokov súvisí aj rozhodovanie existujúcich dlžníkov. Kým v prvej polovici minulého roku mali dlžníci dilemu, či refinancovať úver skôr, než im príde ponuka z banky z dôvodu refixácie, tento rok to bude o otázke, či má dlžník nárok na štátnu podporu v podobe bonusu a príspevku alebo nie. Pravidlá a podmienky sú jasné, no až pri podaní žiadosti sa ukáže, kto má skutočne nárok na štátnu pomoc.

.jpg)

Vyzerá to tak, že z nároku sú vylúčené refinančné úvery bez ohľadu na to, kedy k refinancovaniu došlo. Pomoci sa určite dočká ten, kto svoju nehnuteľnosť kupoval práve tou hypotékou, ktorú spláca. Ak spláca úver, ktorým pred niekoľkými rokmi už splatil nevýhodnú hypotéku, nárok na pomoc podľa nášho prieskumu medzi bankami nemá. Výnimkou majú byť tí dlžníci, ktorí svoj dlh voči banke pri refinancovaní navýšili.

Čítajte viac >>> Kde hľadať peniaze na vytvorenie finančnej rezervy?

Ukazuje sa teda, že zodpovednosť voči vlastným osobným financiám nestojí štátu za reč. Z pomoci sú vylúčení tí dlžníci, ktorí v čase historicky najnižších sadzieb chceli ochrániť svoj rodinný rozpočet a zaplatili poplatok za refinancovanie, rovnako ako tí, ktorí pri refinancovaní nenavyšovali svoj dlh voči banke.

Vývoj sadzieb pri 5-ročných fixáciách v roku 2023

Preto ak sa chcete zodpovedne pripraviť na zvýšené splátky hypotéky a nespoliehať sa pritom na štát, kontaktujte skúseného finančného sprostredkovateľa. Ten zhodnotí vašu aktuálnu situáciu a navrhne vám riešenie, ktoré vám pomôže žiť život podľa vlastných predstáv.

Potrebujete poradiť?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)