Predstavte si, že máte možnosť pravidelne investovať desatinu svojho príjmu iba počas desiatich rokov. Kedy by ste s tým mali začať, aby ste si našetrili na zaujímavý dôchodok?

Preto ak ide o investície, hypotéky, poistenie či správu majetku vyberte si silného partnera. Vyberte si odborníkov zo Swiss Life Select.

Preto ak ide o investície, hypotéky, poistenie či správu majetku vyberte si silného partnera. Vyberte si odborníkov zo Swiss Life Select.

Pýtate sa, kedy by ste si mali začať sporiť na dôchodok?

1, Keď ste na začiatku kariéry a s nízkym príjmom?

2, Keď ste na vrchole ekonomicky aktívneho života, najvyššej úrovne príjmu a tiež rodinných výdavkov?

3, Pred dôchodkom, keď sú výdavky historicky najnižšie avšak pri ešte stále zaujímavom príjme?

Pre rýchlejšie rozhodovanie ponúkame malú pomôcku: zložené úročenie prináša efekt pri dlhom investičnom horizonte.

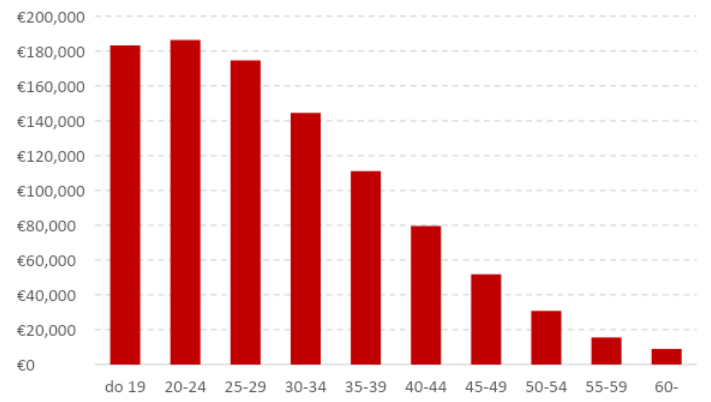

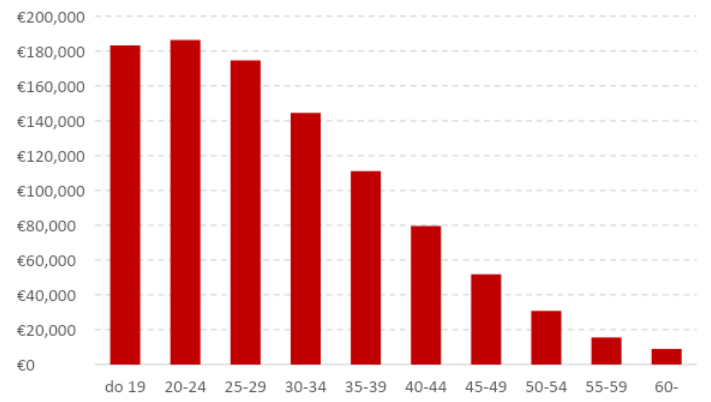

Kto začne s pravidelným investovaním na začiatku svojej kariéry a vydrží hoc aj iba desať rokov, vybudované úspory mu vydržia z uvedených troch scenárov najdlhšie. Čaro času má totiž väčší efekt ako vyšší príspevok, ktorým si môžu prispievať starší. Dokazuje to výsledok simulácie odkladania desatiny príjmu:

- 19-ročný si desaťročným pravidelným investovaním postupne vybuduje úspory adekvátnym výške 14-tich rokov posledného príjmu pred dôchodkom.

- 30-ročný si rovnakým spôsobom zabezpečí úspory vo výške 9 rokov posledného príjmu pred dôchodkom.

- 55-ročný sa bude musieť uspokojiť s úsporami vo výške poldruha ročného príjmu.

Dôchodok je téma, o ktorú sa človek začne viac zaujímať s pribúdajúcimi rokmi. Zároveň tým každoročne stráca najdôležitejší faktor pri investovaní – čas. Túto stratu nedobehne ani vyšší príspevok vyplývajúci zo zvýšeného príjmu. Jedinou záchranou je zvýšenie príspevku na vyšší podiel z príjmu, no aj to má svoje obmedzenia. Nie je totiž pohodlné odkladať si tretinu príjmu, resp. je nereálne odkladať si viac ako príjem. Takéto výšky prevodných príkazov totiž hrozia tým, ktorí chcú dosiahnuť rovnaký objem úspor ako mladí, no z investovaním začali po 45 roku života.

Koľko je reálne si nasporiť, ak sa vytvorí trvalý príkaz na desatinu priemernej mzdy pri jednotlivých vekových kategóriách?

Pri voľbe investičných nástrojov uprednostnite dostatočne diverzifikované riešenia s možnosťou pravidelných i nepravidelných príspevkov. Ak sa neviete zorientovať v spleti ponúk, oslovte nezávislého finančného sprostredkovateľa, ktorý vám pomôže vyskladať investíciu podľa vašich predstáv.

Potrebujete poradiť?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)