Akciové indexy len teraz dosiahli svoj historický vrchol a už sa u investorov objavujú obavy z možných poklesov. Poklesy určite prídu. A určite to nie je dôvod na paniku či na to, aby ste zanevreli na investovanie. Práve naopak.

Zarábajte na svojich voľných peniazoch ako banka a zhodnocujte ich atraktívnejšie bez viazanosti

Získajte predvídateľné zhodnotenie z investície do dlhopisov so zníženým rizikom práve teraz

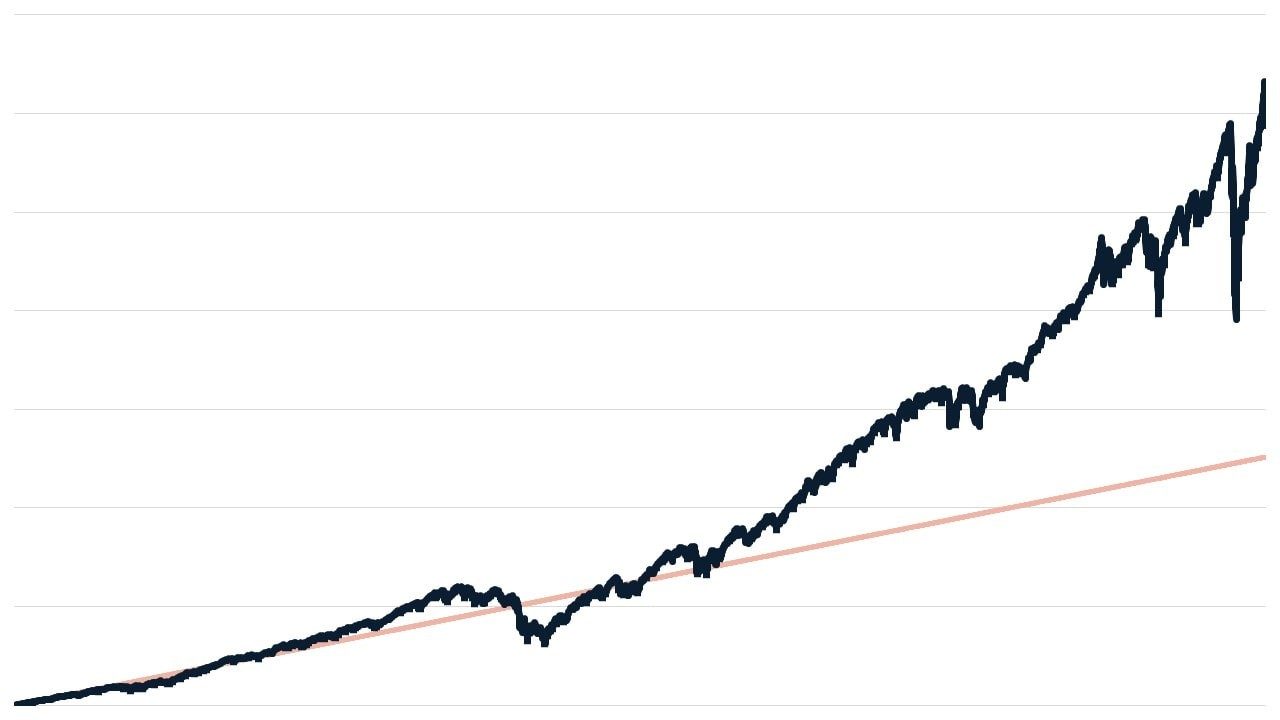

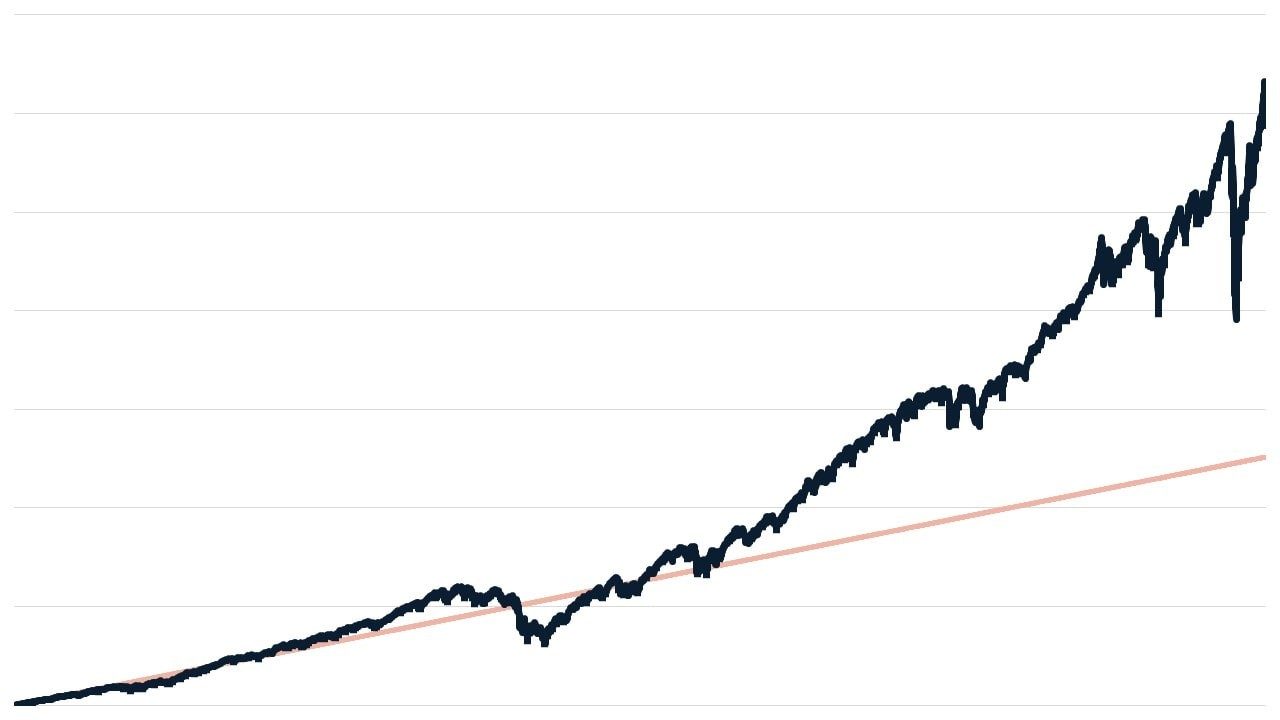

Poklesy na kapitálových trhoch sú určite znesiteľnejšie na začiatku pravidelného investovania než na jeho konci. Na začiatku má totiž investor zainvestovaný iba malý objem úspor a preto aj veľké poklesy mu ich výšku znížia iba o malé peniaze. Po desiatkach rokov pravidelného investovania však aj malý pokles spôsobí zníženie úspor o podstatne viac peňazí. Preto pri pravidelnom investovaní platí, že tak, ako sa začínalo, má sa aj končiť – pravidelné investovanie sa má ukončiť pravidelným výberom.

Pravidelné investovanie je jedinečný nástroj na pohodlné prekonanie poklesov na trhoch. Pokles na začiatku sporiacej schémy je dôvodom neskorších ziskov, kým začiatok spojený s rastom trhov sa určite pretaví do dočasných strát. Začať s pravidelným investovaním v čase rastúcich rokov znamená, že na dosiahnutie porovnateľného zhodnotenia bude potrebné predlžovať plánované trvanie sporenia.

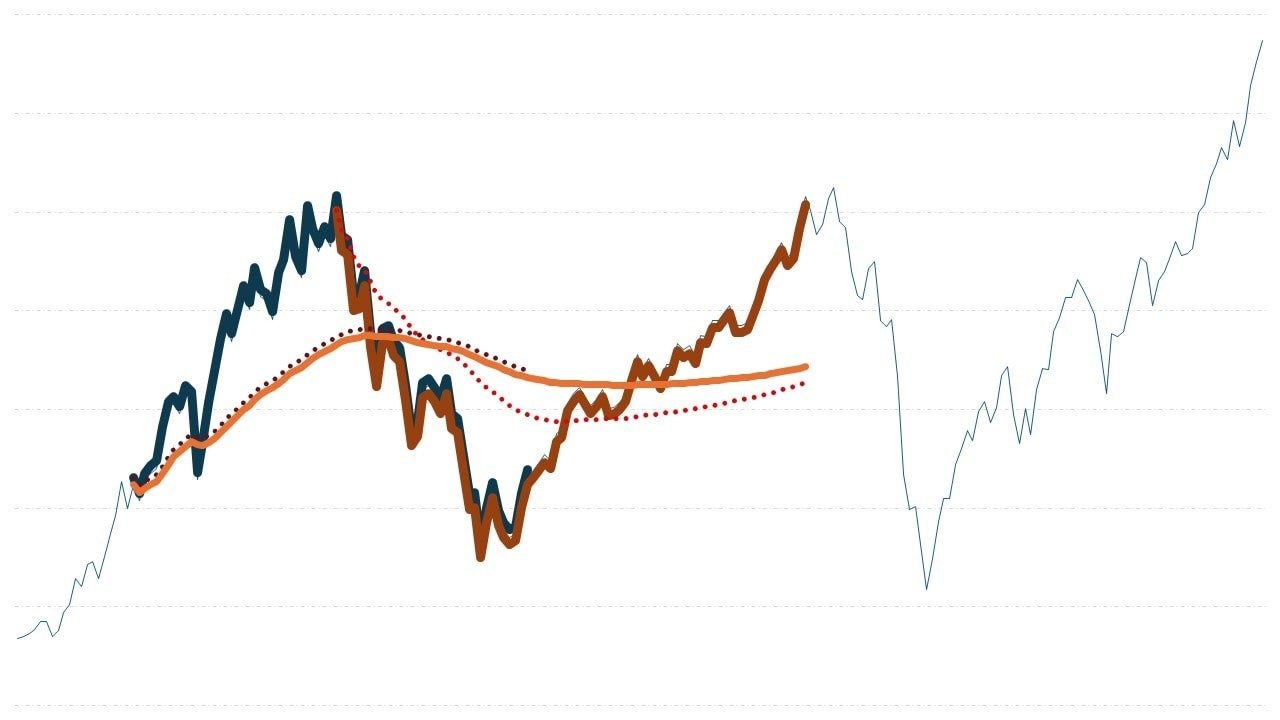

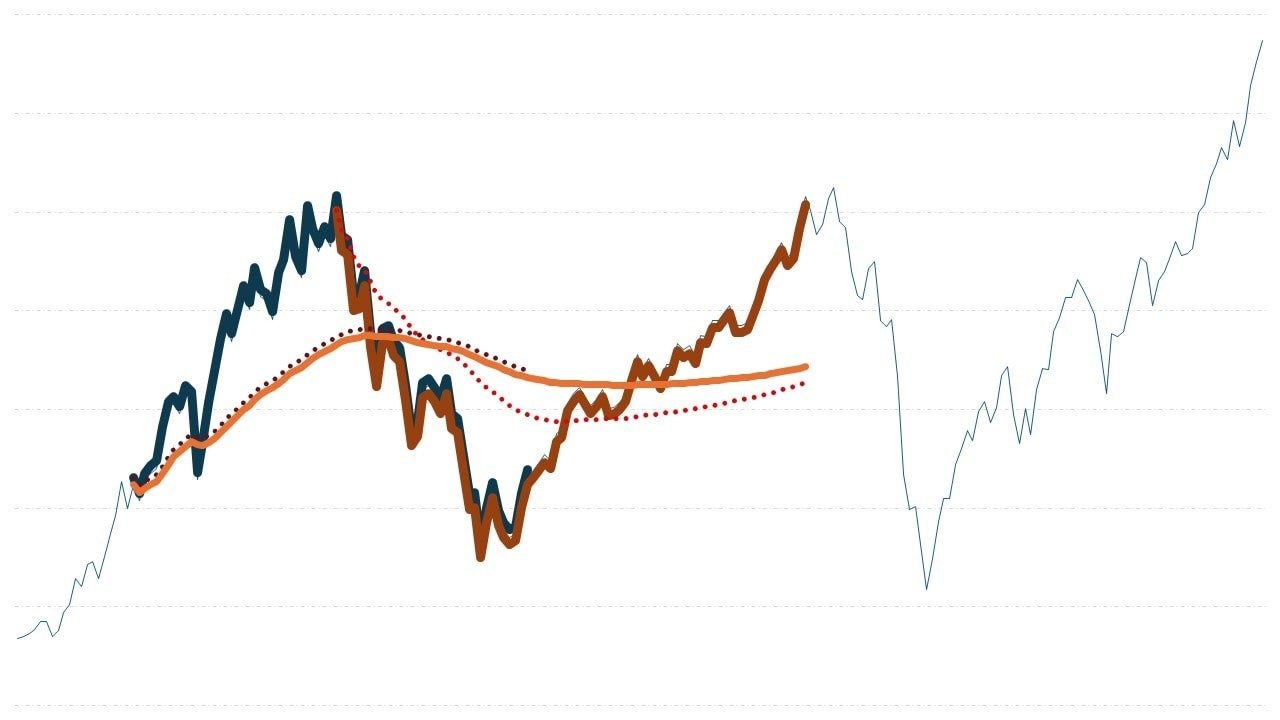

Na grafe vidieť dva scenáre: rovnako dlhé obdobie a ceny akcií rovnaké na začiatku i na konci sledovaného obdobia. Rozdiel je v tom, že kým prvý scenár pozostáva z úvodného rastu a následného poklesu, druhý scenár má vývoj presne opačný. Uvedený vývoj zobrazuje internetovú bublinu s vrcholom v roku 2000 a finančnú krízu s vrcholom v roku 2007.

Pri raste cien akcií sa zisk vytvára v prvej polovici obdobia, pretože priemerná nákupná cena sa síce postupne zvyšuje, no je stále nižšia ako aktuálna cena akcií. Približne v polovici sledovaného obdobia dôjde k obratu. Pri druhom scenári je to presne naopak.

Pravidelné investovanie nemá trvať iba pár rokov (ako je uvedené v grafe), ale ideálne aspoň dekádu. Pri dlhodobých horizontoch sa na prípadne poklesy zo začiatku sporenia bude spomínať s úsmevom. Po rokoch totiž aj výraznejšia krízy síce dočasne zníži hodnotu úspor, no nespôsobí straty.

Pri investičných príležitostiach je vždy vhodná konzultácia s nezávislým finančným sprostredkovateľom s licenciou Národnej banky Slovenska pre sektor kapitálového trhu. Ich zoznam nájdete na stránkach centrálnej banky. Ten zhodnotí vašu situáciu a navrhne vám riešenie, ktoré vám pomôže žiť život podľa vlastných predstáv.

Potrebujete poradiť?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)