Riešenie otázky financovania bývania je náročné bez ohľadu na výšku úrokových sadzieb. Nízka miera úspor núti siahať na hypotéku a tá zase vyžaduje okrem vlastných úspor aj pravidelné splátky. Snaha o čo najnižšiu splátku preto motivuje zamerať sa na čo najnižšiu úrokovú sadzbu. Kto však chce najvyššiu hypotéku, nemal by sa pozerať na výšku úrokov, ale na dĺžku ich fixácie.

Preto ak ide o investície, hypotéky, poistenie či správu majetku vyberte si silného partnera. Vyberte si odborníkov zo Swiss Life Select.

Preto ak ide o investície, hypotéky, poistenie či správu majetku vyberte si silného partnera. Vyberte si odborníkov zo Swiss Life Select.

Opatrenia Národnej banky Slovenska chránia dlžníka pred prílišným zadlžením sa. LTV, DTI či DSTI sú skratky opatrení, ktoré znižujú maximálnu výšku dostupnej hypotéky. S akou najvyššiu hypotékou môže počítať pár s príjmami na úrovni priemernej mzdy a jedným dieťaťom?

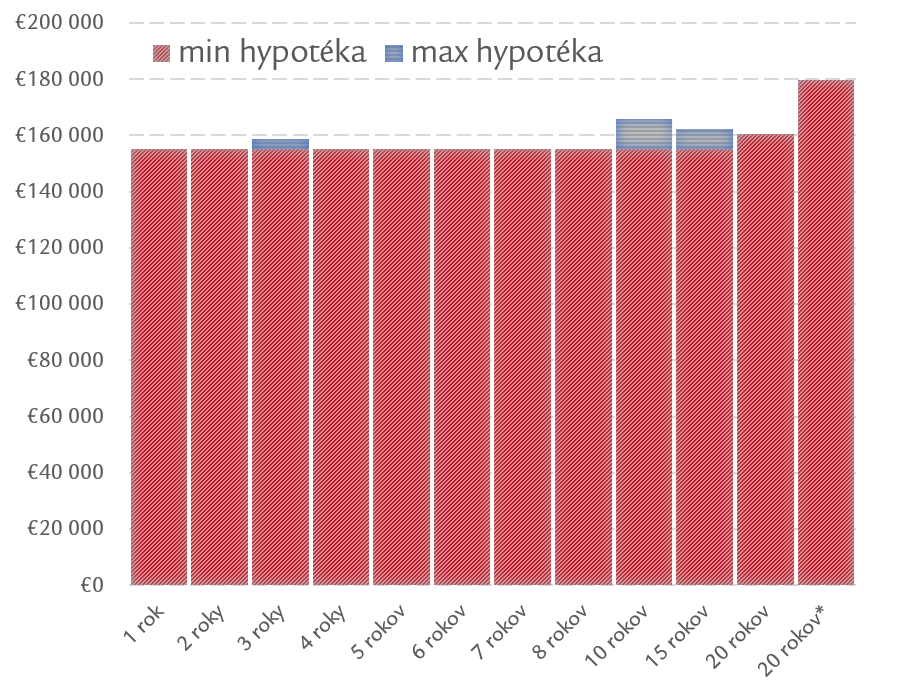

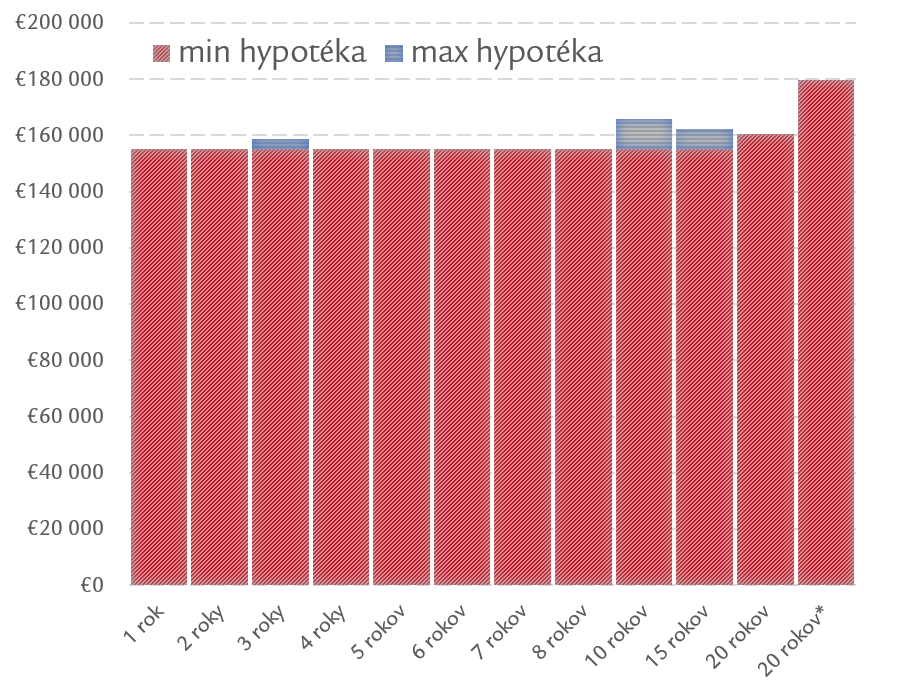

Graf ukazuje najnižšiu a najvyššiu hypotéku pri rôznych fixáciách pre modelovú rodinu.

Pri najžiadanejších fixáciách môže ilustračná rodinka získať najviac 155 270 eur, ktoré by splácala tridsať rokov. Pri banke, ktorá ponúka vôbec najnižšiu úrokovú sadzbu hypotekárneho úveru, by to bolo takmer 159 tisíc eur. No ak by boli ochotní zafixovať úrok na desať rokov a viac, maximálny limit by sa zvýšil až na 166 tisíc eur. V prípade, že by mali možnosť zafixovať si sadzbu až do konca splatnosti, bol by hypotekárny limit necelých 180 tisíc eur.

Čítajte viac >>> Petra Strapáčová, ktorá preplachtila Severný Tichý oceán a je držiteľkou titulu Jachtár roka: „Kedysi mi hovorili, že som antitalent na športy“

Tajomstvá týkajúce sa dôsledkov opatrení Národnej banky Slovenska pri výbere správnej hypotéky vám objasní nezávislý hypotekárny špecialista s licenciou pre sektor úverov od Národnej banky Slovenska. Správne nastavená hypotéka a predovšetkým v kombinácii s investičnými a poisťovacími produktami umožní človeku žiť život podľa vlastných predstáv. Voľba fixácie tak nemusí byť iba o výške mesačnej splátky, ale aj o možnosti zadovážiť si vysnívané bývanie.

Potrebujete poradiť?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)