Inflácia vysoká, garantovaný úrok na termínovaných vkladoch nízky a otázka kam umiestniť peniaze stále aktuálna.

Sny sú na to, aby sa splnili! Súhlasíte? Tak aký je ten váš? Dajte nám o ňom vedieť.

Netradičné? Bláznivé? Alebo len také vaše? Je úplne jedno, čo si iní myslia o vašich snoch. My vám s ich napĺňaním pomôžeme.

Prvé, čo si budúci investor potrebuje uvedomiť, je spojitosť medzi výnosom a rizikom. Riziko môže byť rovnajúce sa výške vkladu až po jeho znehodnotenie iba mierou inflácie.

Infláciou sú pre nulové úročenie v plnej miere ohrozené peniaze na bežnom účte. Bankové vklady ako také, či už na sporiacom alebo termínovanom účte, nemajú z dlhodobé hľadiska v boji s infláciou šancu zvíťaziť. Preto by tam mali byť iba peniaze nevyhnutné na pokrytie výdavkov na pár mesiacov.

.jpg)

Šancu poraziť infláciu majú investície do nehnuteľností, korporátnych dlhopisov a akcií. Pri týchto nástrojoch však treba počítať s radom investičných rizík. Pri nehnuteľnosti je najväčšie riziko, ak sa neprenajme a z rôznych dôvodov bude problém s jej predajom. Pri korporátnych dlhopisoch a akciách ide o krach podniku.

Investičné riziko sa však dá znížiť. Čím dlhší čas spoločnosť podniká, tým viac riziko krachu síce klesá, ale nikdy nevymizne. Pravdepodobnosť toho, že investor príde o svoju investíciu aj po dlhom čase, sa dá znížiť investovaním do väčšieho počtu spoločností. Ďalším spôsobom zníženia rizika je investovať na niekoľko krát až pravidelne.

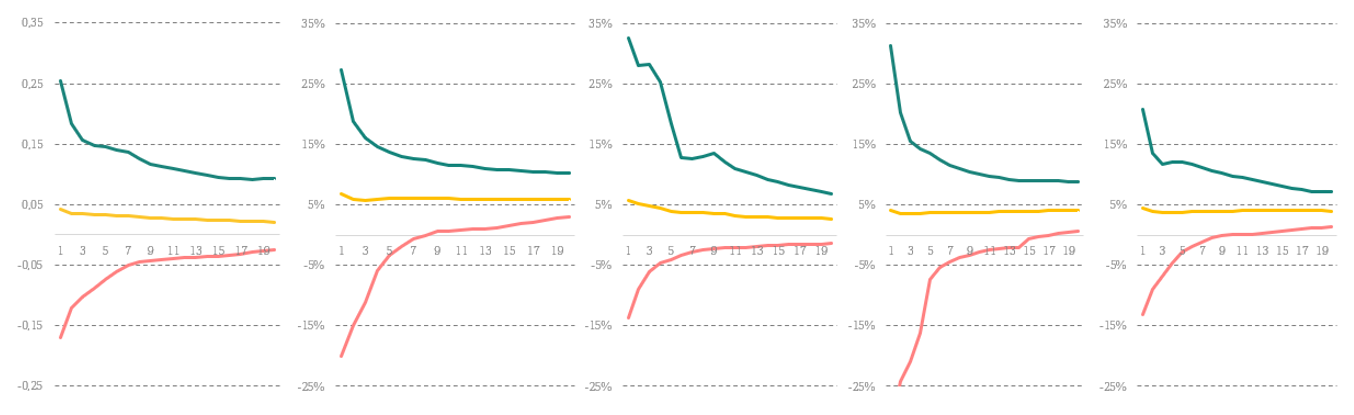

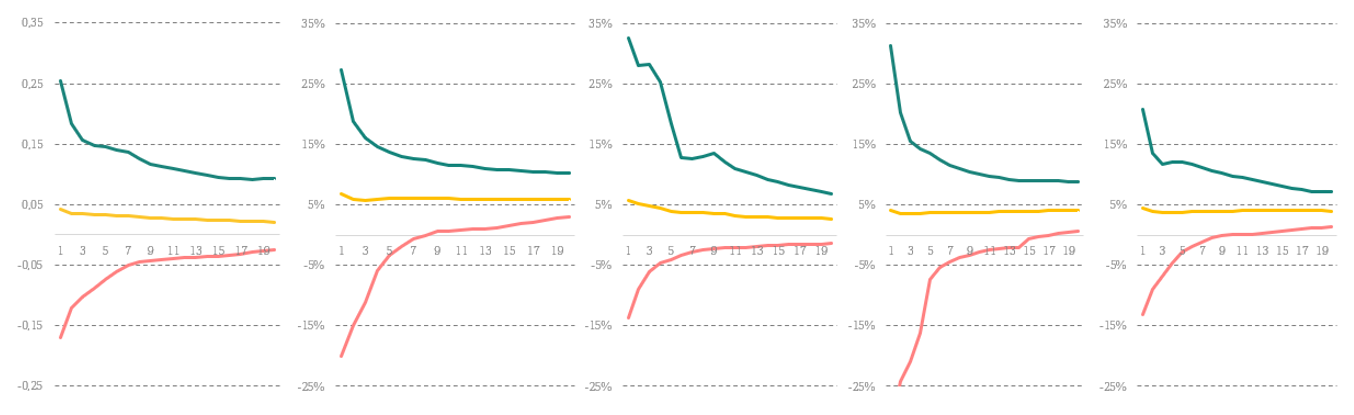

Výsledok širokej diverzifikácie, dlhodobého horizontu a pravidelného investovania vidieť v nasledujúcich grafoch. Zobrazujú výsledky pravidelného investovania do akciových indexov Nasdaq 100, Nikkei 225, MSCI World a S&P 500 a zlato.

Aj keď ide o rôzne zamerania indexov, jedno majú spoločné: na krátkom časovom horizonte je rozdiel medzi najhorším a najlepším výsledkom podstatne väčší než na dlhom horizonte. Pri dostatočne dlhom trvaní pravidelného investovania sa dokonca aj ten najhorší výsledok skončil nad nulou.

Grafy ukazujú jednu vec, ktorá je spoločná pre všetky investície. Pri krátkom trvaní investície je riziko straty podstatne vyššie, než pri dlhodobých investíciách. Znamená to iba toľko, že existujúci investori potrebujú vo svojich investíciách zotrvať a budúci investori sa potrebujú pripraviť na poklesy. Tie sú totiž iba dočasného charakteru. Vytrvalosť sa im odmení v podobe výnosu prevyšujúceho úroky na termínovaných vkladoch.

Ak si nie ste istý, ako začať, poraďte sa so skúseným finančným sprostredkovateľom. Ten zhodnotí vašu aktuálnu situáciu a ponúkne vám riešenia, ktoré vám pomôžu žiť život podľa vlastných predstáv.

Potrebujete poradiť?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)