Zlato je hodnota, ktorú vnímame ešte z rozprávok. Od detstva ho tak považujeme za niečo vzácne, za aktívum, ktoré treba vlastniť. Aké sú výhody a nevýhody vlastnenia zlata? Odpoveď sa snažil nájsť Pavel Škriniar, investičný analytik Swiss Life Select.

Sny sú na to, aby sa splnili! Súhlasíte? Tak aký je ten váš? Dajte nám o ňom vedieť.

Netradičné? Bláznivé? Alebo len také vaše? Je úplne jedno, čo si iní myslia o vašich snoch. My vám s ich napĺňaním pomôžeme.

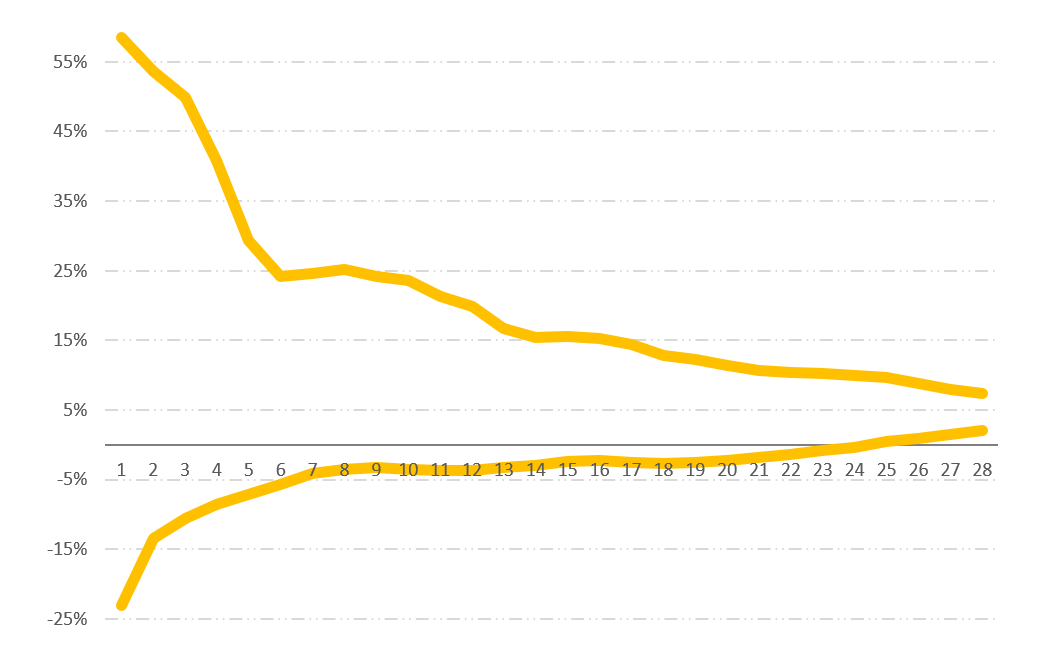

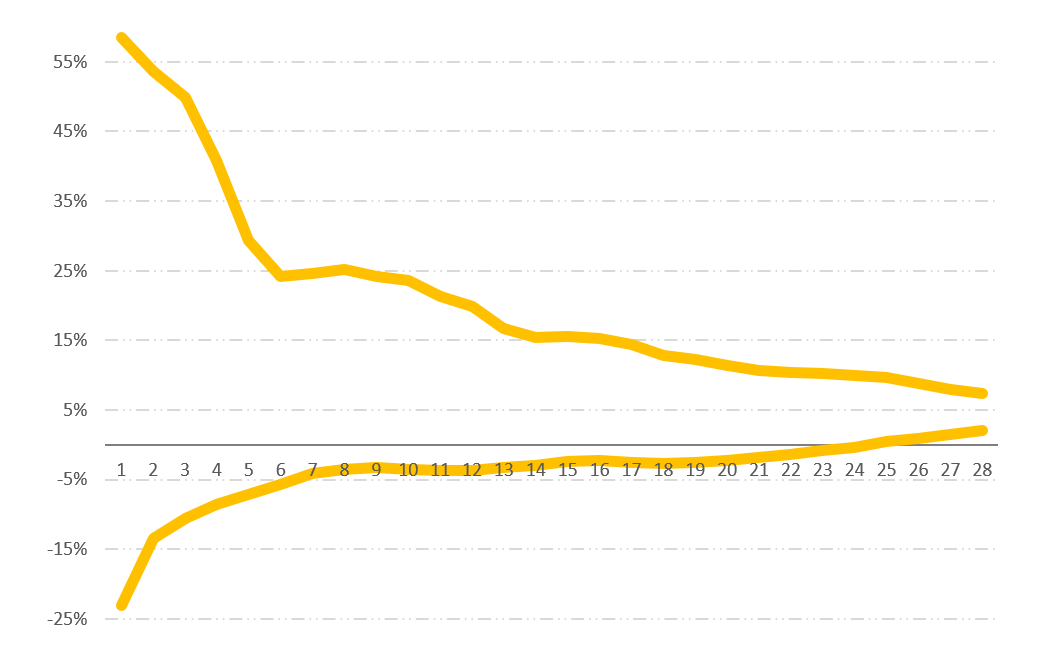

Zlato je vraj bezpečný prístav pre peniaze a ponúka istotu. „Investovanie do zlata je však tiež spojené s investičným rizikom, ktoré nie je zanedbateľné. Za posledných viac ako päť dekád nie každá investícia do zlata skončila v zisku. Na zisk niekedy nestačilo ani vlastniť zlato viac ako dve desiatky rokov,“ upozorňuje Pavel Škriniar, investičný analytik Swiss Life Select. Ako sa vyvíjala výnosnosť investície do zlata vzhľadom na jej trvanie ukazuje nasledujúci graf (90 % všetkých výnosností na danom investičnom horizonte (os x) od roku 1969).

Pri investícii do zlata ide síce o iné typy rizík, než pri investíciách do nehnuteľností, akcií či dlhopisov, no je spojené s väčším počtom otázok. Rieši sa podoba, spôsob, emitent, veľkosť, výzor... a s tým je spojená likvidnosť, riziko i výnos. Teda tri vrcholy známeho investičného trojuholníka. A netreba zabúdať ani na poplatky, ktoré prevyšujú tie pri cenných papieroch.

História ukazuje, že ak ste sa pre zlato rozhodli v tom najnevhodnejšom čase, tak ste na návrat na nákupnú cenu čakali viac ako 25 rokov. A to v tom ešte nie sú započítané náklady na kúpu, vlastníctvo a predaj populárnej komodity.

„Zlato je však fantastický nástroj na rozloženie investičného rizika,“ pripomína investičný analytik. Argumenty pre investovanie do zlata spočívajú v jeho schopnosti udržať kúpnu silu. Veď to, čo sa za uncu dalo kúpiť v dávnej minulosti v Babylone, dá sa kúpiť za rovnaké množstvo zlata aj dnes. Cez množstvo žltého kovu sa tiež porovnáva kúpa auta strednej či vyššej triedy v minulosti a dnes.

„V každom prípade aj tu sa ukazuje, že všetko treba s mierou. Aby ste nemuseli, tak ako investori zo začiatku osemdesiatych rokov, čakať dlhé roky na zotavenie na aspoň nákupnú cenu,“ vysvetľuje Pavel Škriniar.

A presne o tom hovorí každé odporúčanie pri investovaní do ľubovoľného aktíva. Neinvestuje sa na mesiac, rok ani desať. Zlato je toho pekným dôkazom. Aj jeho cena kolíše a určite to nie je termínovaný vklad. Inak by jeho cena predsa nekolísala, ale smerovala iba nahor.

Ak sa vám investícia do zlata pozdáva, no neviete, akou formou si ho zadovážiť, skúste sa najprv poradiť so skúseným investičným špecialistom. Vypočujte si jeho pohľad, porovnanie výhod a nevýhod pri jednotlivých formách a rozhodujte sa s chladnou hlavou, aby ste žili život podľa vlastných predstáv.

Potrebujete poradiť?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)