Sadzby vzrástli a ešte aj vzrastú. Dlžníci s tým nič nespravia. Avšak dlžníci majú jednu veľkú výhodu: vedia, kedy sa im zmení výška mesačnej splátky a vedia sa na to pripraviť.

Sny sú na to, aby sa splnili! Súhlasíte? Tak aký je ten váš? Dajte nám o ňom vedieť.

Netradičné? Bláznivé? Alebo len také vaše? Je úplne jedno, čo si iní myslia o vašich snoch. My vám s ich napĺňaním pomôžeme.

Už dnes sú dlžníci schopní splácať vyššiu splátku, než akú splácajú. Inak by totiž nezískali hypotéku. Prešli cez tzv. strestest, ktorý testuje schopnosť dlžníka čeliť nárastu sadzieb o 2 percentuálne body. Lenže súčasná situácia je drsnejšia, než pôvodné testy.

Jedným z mála pozitív je, že postupom času príjmy dlžníkov rastú a nárast výšky splátky o pár rokov nemusí byť taký drastický, ako keby k nemu došlo dnes. Netreba sa však spoliehať na neistú budúcnosť a lepšie je pripraviť si aspoň nejakú zábezpeku pred výdavkovým šokom.

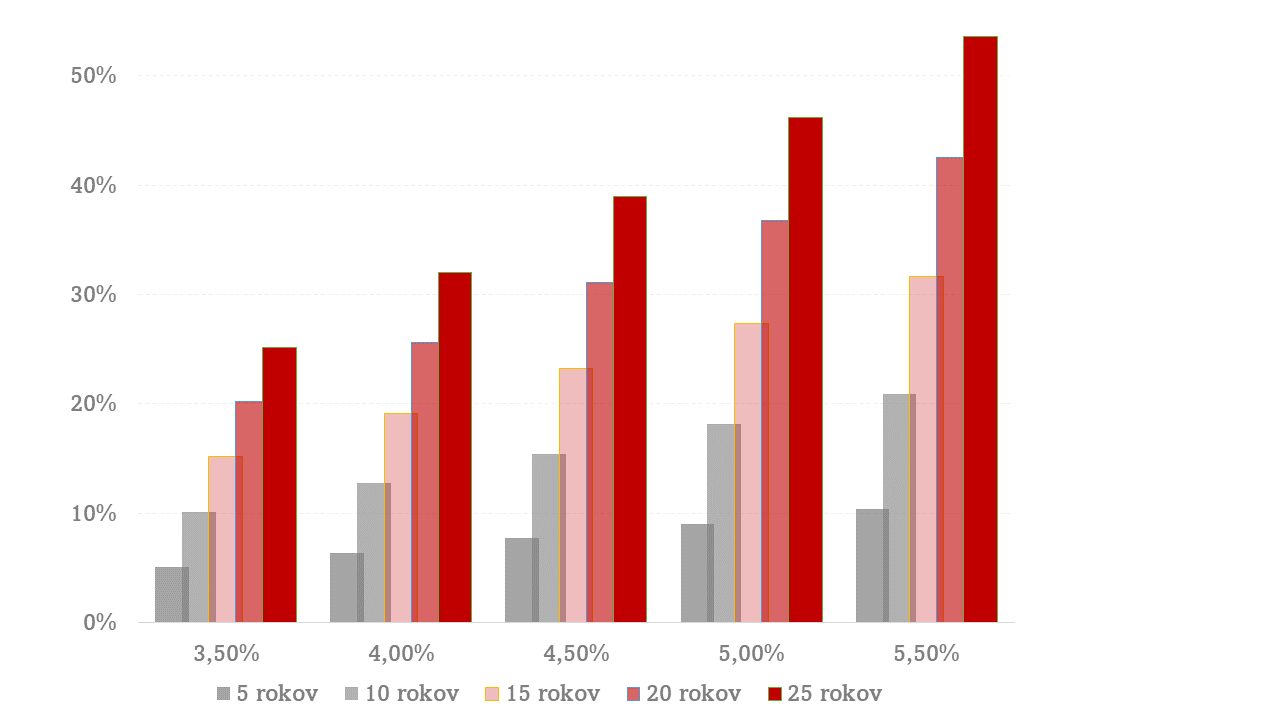

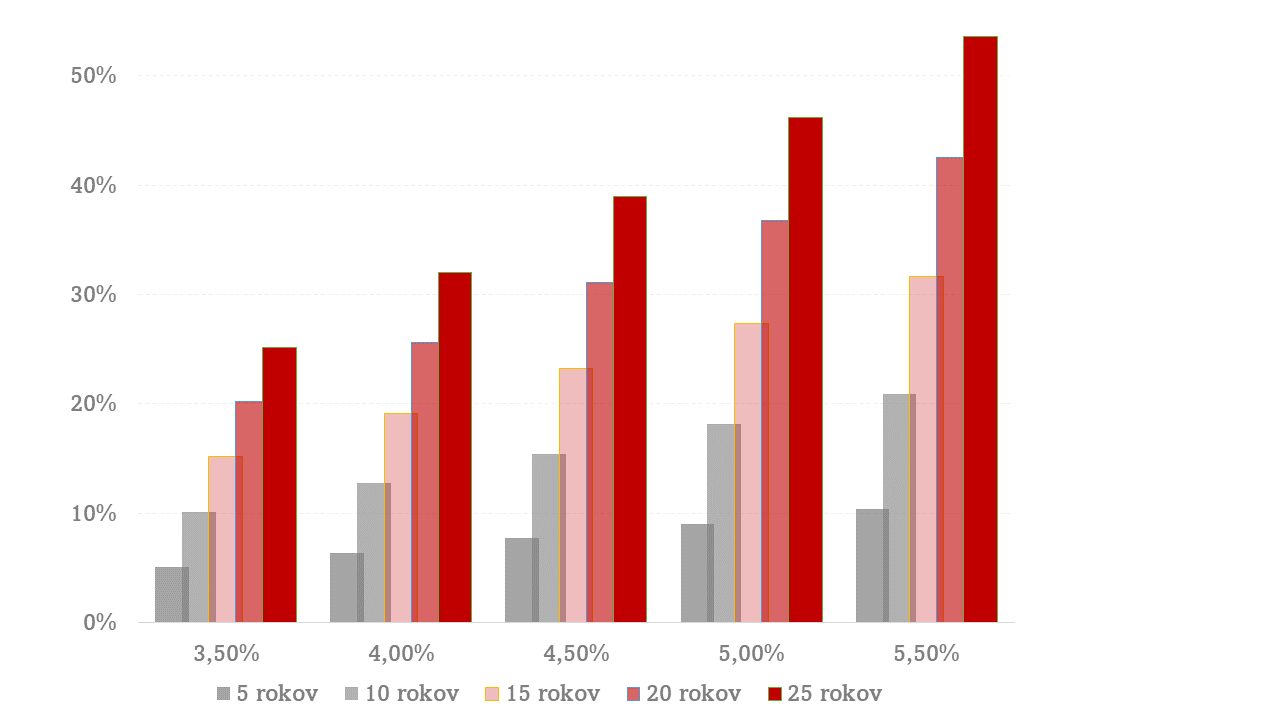

Výdavkový šok zažijú tí, ktorí majú ďaleko do konca splatnosti hypotéky, relatívne nízku úrokovú sadzbu a pomerne blízko koniec fixácie. O koľko percent vzrastie mesačná splátka, ak súčasná sadzba hypotéky je 1,5 % a zmení sa napríklad na 3,5 % až 5,5 % pri zostávajúcom trvaní dlhu ukazuje nasledujúci graf.

Kto má takmer celú splatnosť iba pred sebou, potrebuje sa pripraviť na to, že sa mu splátka zvýši o desiatky percent. Teda namiesto 100 eur mesačne bude platiť 140 eur mesačne.

Obava zo zvýšenej splátky sa musí pretaviť do prípravy. Netreba zbytočne snívať o tom, že sadzby sa dostanú na úroveň zo začiatku roka 2022. Aj keď pri výročí fixácie môžu byť sadzby o čosi nižšie ako dnes, príprava nevyjde navnivoč. Je to základ dobrej finančnej rezervy.

Vybudovanie finančnej rezervy z obáv pred rastom splátky má dve veľké výhody:

- Dlžník si zvykne na okresaný rozpočet a zvýšenie hypotekárnych výdavkov sa ho nedotkne. Stačí totiž iba zrušiť trvalý príkaz na sporení.

- Finančná rezerva môže slúžiť ako pomôcka pri splácaní, ak bude splátka predsa len vyššia, než sa očakávalo.

Otáľať sa skutočne nevyplatí. Začať simulovať zvýšené splátky má svoje rácio, ktoré spočíva v dvojakom zabezpečení sa – nižšia miera bežných výdavkov a vyššia odolnosť voči zvýšeným splátkam.

Dlžníci by preto mali kontaktovať skúseného finančného sprostredkovateľa, ktorý zhodnotí ich situáciu a ponúkne im riešenie, ktoré im pomôže žiť život podľa vlastných predstáv.

Potrebujete poradiť?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)