Obávate sa, čo bude po skončení vašej súčasnej fixácie sadzby hypotéky? Panika síce nie je namieste, no bez povšimnutia to tiež netreba nechávať. Pripraviť na nárast splátky sa dá zhurta i postupne.

Sny sú na to, aby sa splnili! Súhlasíte? Tak aký je ten váš? Dajte nám o ňom vedieť.

Netradičné? Bláznivé? Alebo len také vaše? Je úplne jedno, čo si iní myslia o vašich snoch. My vám s ich napĺňaním pomôžeme.

Odkladať si rozdiel splátok od dnes je pomerne rýchly návyk na budúcu situáciu. Nevyhnutné je v prípade, že koniec fixácie je doslova za dverami. Nečakať na poslednú možnú chvíľu má výhodu v tom, že sa vytvorí bezúčelová finančná rezerva, ktorú bude možné použiť aj na splácanie hypotéky (aj keď dlho nevydrží). Druhou výhodou je, že keď to v prvý mesiac nevyjde a na odložené peniaze človek siahne, nebude nijako postihovaný. V prípade, že by to nevyšlo už pri novej splátke, by sa to bez postihu neobišlo.

Kto má viac času do konca fixácie, môže svoje návyky v míňaní upravovať postupne. Začať by mal aspoň s polovicou rozdielu medzi starou a novou splátkou. Opäť je tu niekoľko výhod. Zmena nie je náhla a na obmedzenú výšku rozpočtu sa dá privyknúť postupným sprísňovaním výdavkov. Ide o dobrovoľné budovanie finančnej rezervy, preto sa „omyly“ ešte dajú tolerovať. Mesiac pred zmenou výšky splátky je okrem nižších výdavkových návykov aj vybudovaná určitá finančná rezerva.

.jpg)

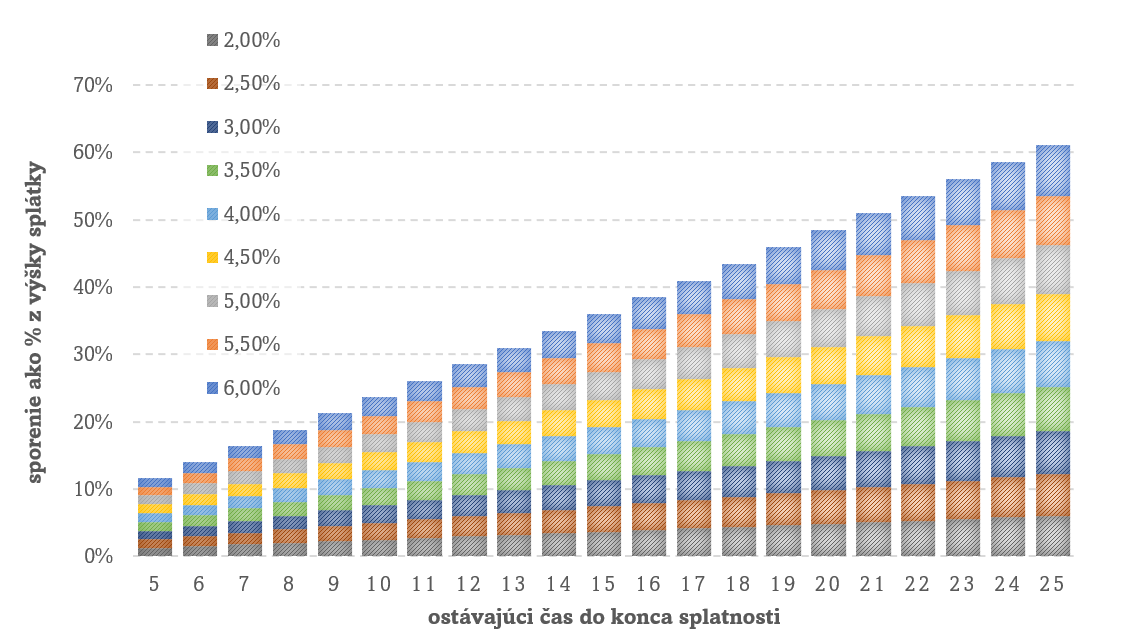

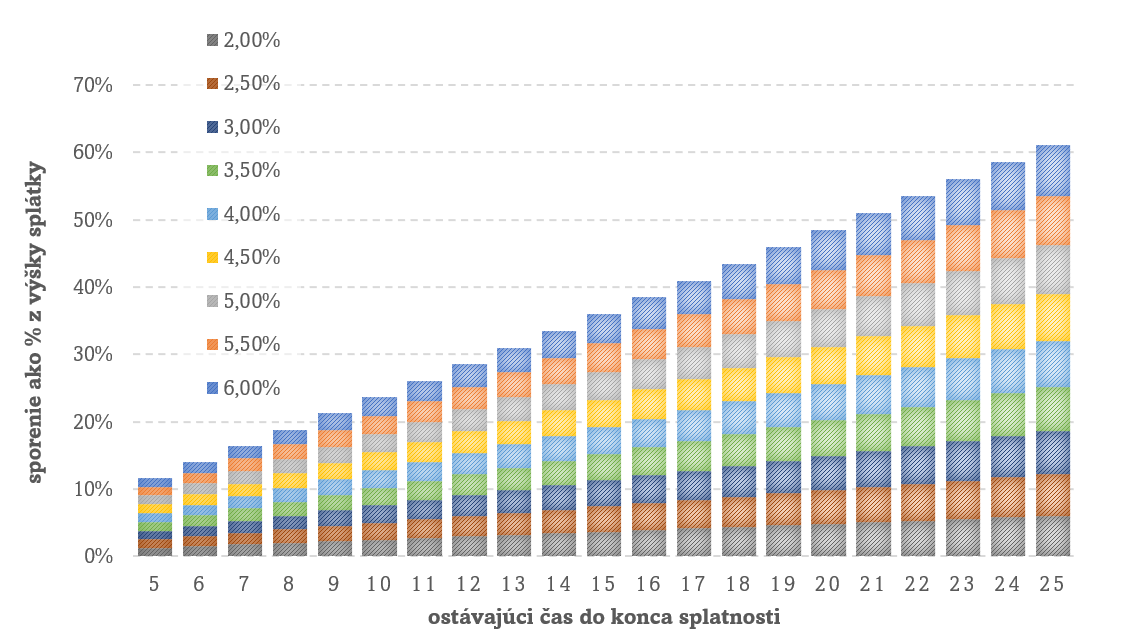

Koľko vlastne treba odkladať? Tak či tak, nastaviť si trvalý príkaz na 20 % až 24 % z výšky splátky určite neublíži. Je to totiž výsledok strestestu, ktorým žiadatelia o hypotéky prechádzajú už niekoľko rokov. Je to v podstate také „must“, inak by hypotéku nezískali.

Nové sadzby sú však o čosi vyššie, než tie strestestové. Dlžnícke schopnosti splácať podlžnosti tak neboli testované na súčasnú výšku sadzieb. Výška pravidelného sporenia závisí nielen od rozdielu v úrokovej sadzbe, ale aj času do konca splatnosti hypotéky.

Aká vysoká rezerva sa dá vybudovať? Všetko závisí od trvania, výšky príspevku a umiestnenia úspor. Dá sa však počítať s rezervou pokrývajúcou splátky na dva mesiace až tri roky. V nepríjemných časoch sa však počíta každý mesiac k dobru.

V úvode sme uviedli, že nie je dôvod na paniku. Dôležitá nie je ani tak výška splátky ako jej podiel na mesačných príjmoch. Príjmy sa totiž postupne zvyšujú. Kto v minulosti prešiel cez bankové kritériá s odretými ušami, môže byť dnes na tom aj po zvýšení sadzieb lepšie. Pri hypotékach obzvlášť platí, že vždy ide o individuálne prípady. Isté je aj to, že s finančnou rezervou sa dlh spláca pri pokojnejšom spánku, než bez nej.

Ak sa zaujímate, ako vytvoriť finančnú rezervu popri splácaní podľa vašich predstáv, obráťte sa na nezávislého finančného sprostredkovateľa s licenciou v sektore kapitálového trhu. Ich zoznam je dostupný aj na stránkach Národnej banky Slovenska.

Potrebujete poradiť?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)