Úrokové sadzby hypoték sa po razantnom náraste v minulom roku naďalej zvyšujú, no už iba pomaly. Svojou výškou sa vracajú do rokov 2011-2012. Hranica piatich percent je pokorená aj pri obľúbenej päťročnej fixácii. Čo pokorenie 5-percentnej hranice pri hypotéke znamená pre dlžníkov?

Sny sú na to, aby sa splnili! Súhlasíte? Tak aký je ten váš? Dajte nám o ňom vedieť.

Netradičné? Bláznivé? Alebo len také vaše? Je úplne jedno, čo si iní myslia o vašich snoch. My vám s ich napĺňaním pomôžeme.

Odporúčania pre najbližšie kroky súčasných dlžníkov závisia od dĺžky času do konca fixácie úrokovej sadzby. Čím viac času, tým ľahšia príprava na zmeny ale i vyššia pravdepodobnosť, že splátka sa nakoniec meniť ani nebude musieť. Sadzby sa totiž nemusia iba zvyšovať, ale v horizonte rokov môžu i klesnúť.

Budovanie finančnej rezervy má dva pozitívne rozmery. Dlžník si postupne zvykne na vyššie výdavky a nárast splátky ho neprekvapí. V takom prípade totiž môže prestať budovať finančnú rezervu a peniaze, ktoré dovtedy smerovali do nej, presmeruje do splácania hypotéky. Ak by aj takéto opatrenie nestačilo na udržanie úrovne rodinných výdavkov, sa dá do finančnej rezervy kedykoľvek načrieť pre finančnú výpomoc so splátkou.

.jpg)

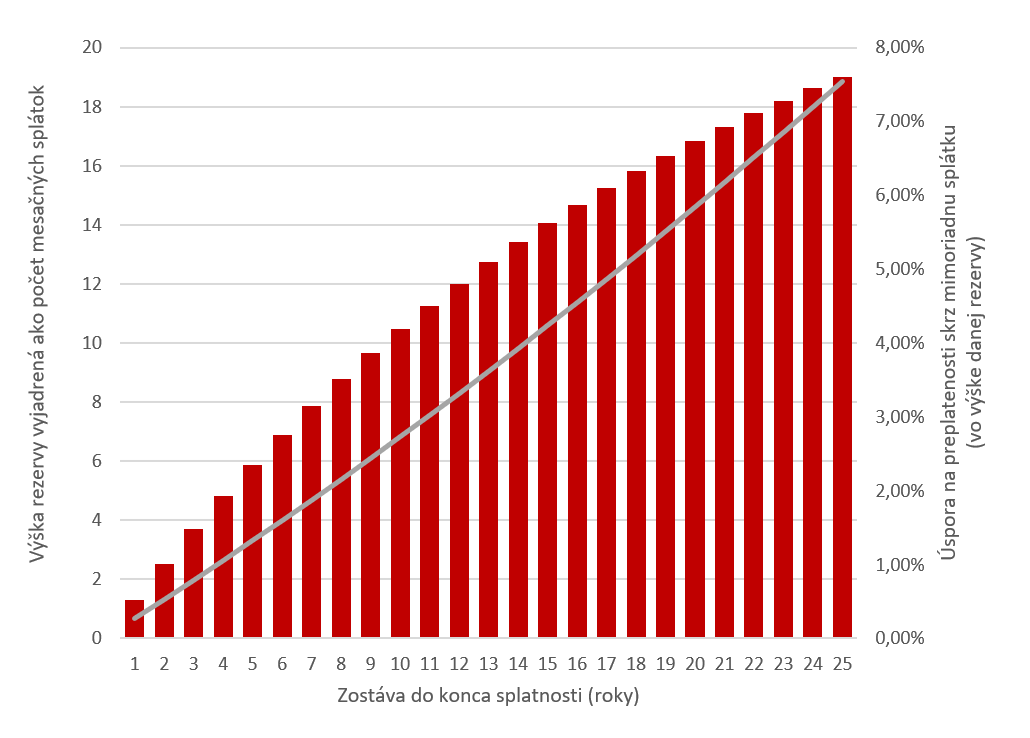

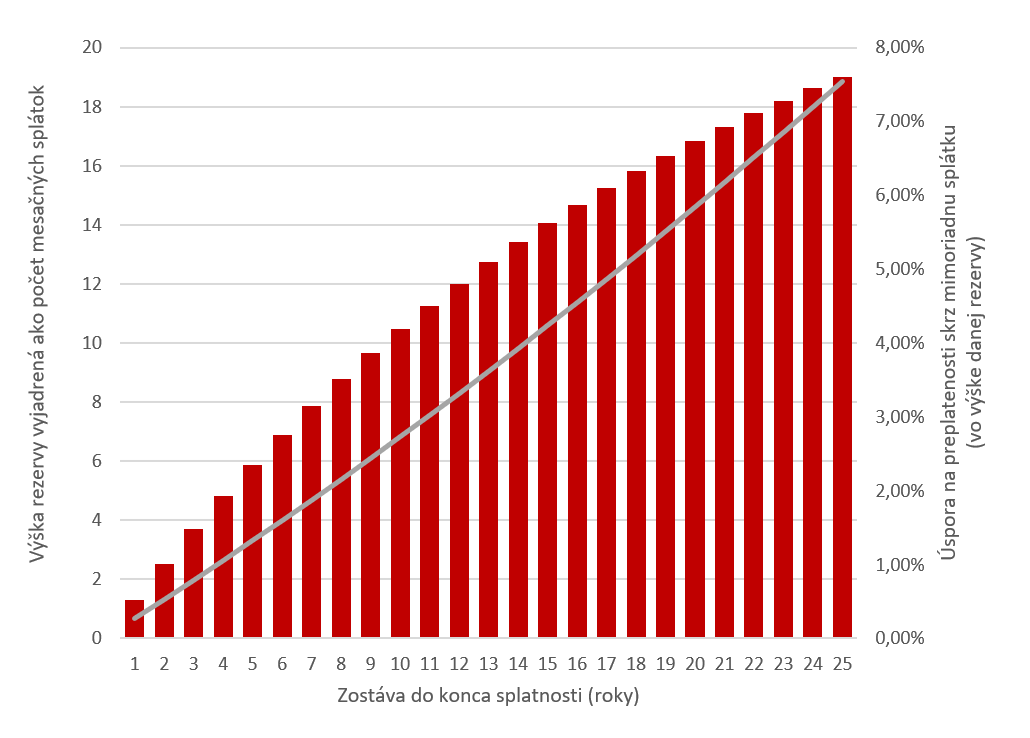

O finančnej rezerve sa dá uvažovať aj ako o nástroji na mimoriadnu splátku, vďaka ktorej sa dá znížiť mesačná splátka hypotéky. Do akej miery sa to oplatí, ak úroková sadzba bude napríklad 5 %?

Odpoveď nie je jednoznačná a záleží na prioritách dlžníka: znížiť mesačnú splátku alebo mať zabezpečenie pre prípad výpadku príjmu? Stanoviť si priority je dôležité a je spojené s vyriešením dilemy: V prípade výpadku príjmu je problém splácať, aj keď je mesačná splátka o čosi nižšia. Nižšia splátka však prinesie nižšiu preplatenosť úveru. Finančný vankúš zase nemusí prinášať výnos prevyšujúci úrok na dlhu, teda je nevýhodné ho držať dlhodobo a vo vysokej výške. Takýto vankúš však môže zabezpečiť splácanie úveru na niekoľko mesiacov, ktoré sú potrebné na zabezpečenie náhradného príjmu.

Ak by úroková sadzba hypotéky bola na úrovni 5 % ročne, tak mnohé odpovede súvisiace s dilemou uprednostnenia mimoriadnej splátky pred ponechaním finančnej rezervy závisia od zostávajúcej splatnosti. Viac v grafe.

Pri dostatočne dlhom čase netreba mať obavy z rýchleho zvýšenia mesačnej splátky. No na druhej strane netreba zaspať na vavrínoch. Minuloročné sadzby fixované na aspoň päť rokov síce zaručujú nemennosť výšky splátok do konca fixácie, no už dnes treba myslieť na ich potenciálne zvýšenie.

Simuláciu vývoja výšky splátky a scenáre na jej prípravu je vhodné konzultovať s nezávislým finančným sprostredkovateľom, ktorý má licenciu v sektore úverov a kapitálového trhu. Ich zoznam nájdete na stránkach Národnej banky Slovenska. On zhodnotí vašu situáciu a navrhne vám riešenie, ktoré vám pomôže žiť život podľa vlastných predstáv.

Potrebujete poradiť?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)