Kto začal s investovaním pred rokom, je v strate. Kto s tým začal pred piatimi rokmi, je v zisku. Investovanie je však určené na obdobie dlhšie ako desať rokov. Ako sú na tom dlhodobí investori dnes a ako na tom boli v minulosti?

Sny sú na to, aby sa splnili! Súhlasíte? Tak aký je ten váš? Dajte nám o ňom vedieť.

Netradičné? Bláznivé? Alebo len také vaše? Je úplne jedno, čo si iní myslia o vašich snoch. My vám s ich napĺňaním pomôžeme.

Aby mohla investícia ukázať pozitívne výsledky, potrebuje čas. Je to rovnaká situácia, ako sadiť strom či piecť koláč. Strom nezarodí zo dňa na deň. Koláč neradno ochutnávať po piatich minútach pečenia. Ale kto vydrží starať sa o strom, resp. neotvorí rúru pol hodinu, môže si následne pochutiť. Platí to aj pri investovaní.

Desaťročná investícia je aj v dnešných krušných časoch zisková. Síce jej zisk od začiatku roka klesol, no stále je v pomerne zaujímavej výške – približne 10 % ročne. Netreba však podľahnúť ilúzii, že 10 rokov je dostatočne dlhý čas na dosiahnutie zisku.

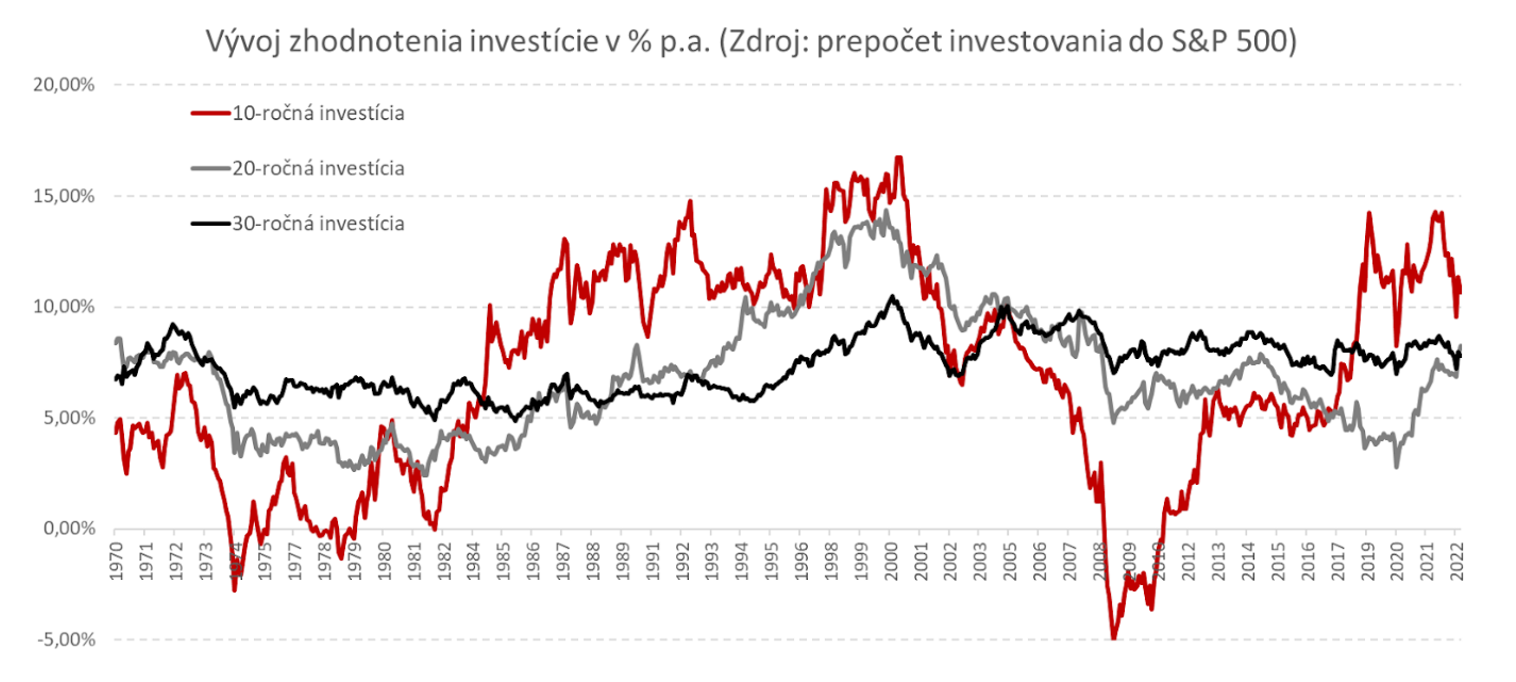

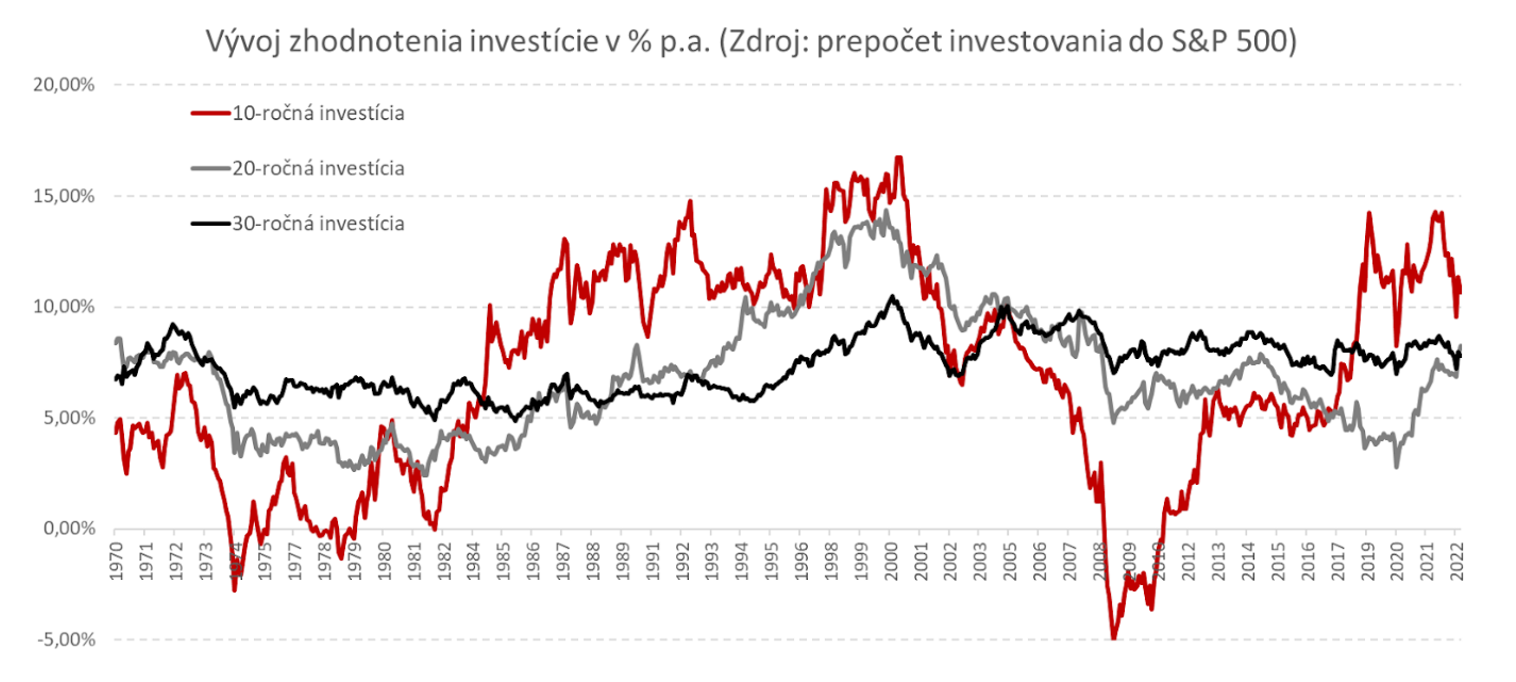

Graf ukazuje, ako sa vyvíjala výnosnosť investície v trvaní 10, 20 a 30 rokov. Desať rokov môže byť pre dosiahnutie pozitívneho výnosu málo. Zhodnotenie takto dlho trvajúcej investície sa za uplynulých 52 rokov pohybovalo v rozpätí od straty 5 % ročne po zisk takmer 17 % ročne.

Kto má s akciami väčšiu trpezlivosť, dosiahne aj lepší efekt. Pri dvadsaťročnom trvaní investície sa výnos pohyboval už iba v kladom rozpätí a pri 30-ročnom aj to najnižšie zhodnotenie bolo na úrovni 5 % ročne.

Čo treba robiť s investíciou, ktorá je momentálne v mínuse? Pre odpoveď sa stačí pozrieť na graf. Čím dlhšie investícia trvá, tým je vyššia pravdepodobnosť, že na jej konci bude výsledok kladný.

To, či výsledok bude 5, 10 alebo 15 % ročne, závisí od aktuálnej situácie na trhu, ktorú investor sám neovplyvní. Investor si nemôže vybrať, v ktorej dekáde bude žiť. Má na výber iba to, či bude alebo nebude investovať. A tiež si môže vybrať, či investíciu ponechá rok, päť alebo tridsať rokov. Investovať sa totiž majú peniaze, ktoré nie sú určené na platenie bežných výdavkov.

Tri postrehy investovania

• Pokles hodnoty investície je iba dočasný. Zotrvanie v investícii znamená predĺženie času, teda zvýšenie pravdepodobnosti dosiahnutia zisku.

• Doterajší výnos nie je zárukou budúceho výnosu. Aktuálny výnos môže byť vyšší aj nižší. Človek má možnosť využiť iba to, čo finančný trh v danom momente ponúka.

• Investovať sa má až po vybudovaní finančnej rezervy. Z nej sa majú v prípade potreby platiť bežné jedno- až trojmesačné výdavky.

Ak neviete, ako začať, začnite aspoň konzultáciou s nezávislým finančným sprostredkovateľov, ktorý má oprávnenie na poskytovanie služieb v sektore kapitálového trhu. Ich zoznam je k dispozícii na stránkach Národnej banky Slovenska. Ten zhodnotí vašu individuálnu situáciu a ponúkne vám riešenie, ktoré vám pomôže žiť život podľa vlastných predstáv.

Chcete vedieť viac?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)