Obava zo straty je jeden z hlavných dôvodov, prečo ľudia odmietajú svoje úspory investovať. Strata má však niekoľko podôb. Môže byť viditeľná i neviditeľná, dočasná aj trvalá. Podľa štatistík objemov úspor v bankách ľudia preferujú neviditeľnú stratu.

Sny sú na to, aby sa splnili! Súhlasíte? Tak aký je ten váš? Dajte nám o ňom vedieť.

Netradičné? Bláznivé? Alebo len také vaše? Je úplne jedno, čo si iní myslia o vašich snoch. My vám s ich napĺňaním pomôžeme.

Odmietanie uložiť úspory do dlhodobých investičných nástrojov znamená, že z dlhodobého hľadiska budete mať toľko, čo dnes, no nákupný košík bude obsahovať iba zlomok toho, čo dnes. Toto je neviditeľná strata, ktorú spôsobuje inflácia.

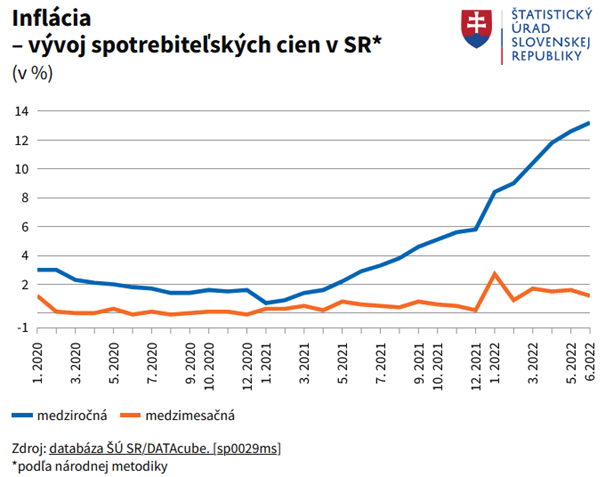

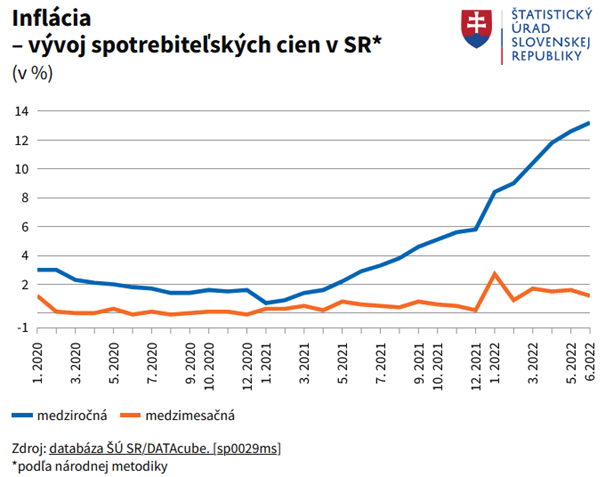

Ako by vyzeralo porovnanie obsahu nákupných košíkov dneška a minulosti? Ak dnes zaplatíte za nákup 100 eur, tak pred rokom ste mohli mať za to isté na pokladničnom bločku uvedenú sumu 88,30 eur. Ak pred dvomi rokmi, tak by ste platili 85,8 eur.

Vývoj inflácie za uplynulých 20 mesiacov je skutočne razantný. Znamená to v prvom rade toľko, že úspory sú už znehodnotené. Je iba na rozhodnutí každého, či si ich nechá znehodnocovať ďalej, alebo sa pokúsi zmierniť dosah inflácie prostredníctvom investovania.

Inflácia spôsobuje neviditeľnú stratu. Človek má na účte v banke či doma v prasiatku vždy toľko, koľko vložil, no ak chce tieto peniaze použiť pri platení, nebude si za ne môcť dovoliť to isté, ako v čase, keď si ich odkladal.

Viditeľná strata môže byť dočasná i trvalá. Dočasnú môže investor vnímať vďaka tomu, že pravidelne sleduje vývoj hodnoty svojho investičného účtu. Pri štandardných investíciách, ktoré pozostávajú z dostatočne diverzifikovaného riešenia, pokles nie je dôvod na nepokoj. Za poklesom totiž v takom prípade stoja s najväčšou pravdepodobnosťou faktory, ktoré sa nedajú ovplyvniť. Z dlhodobého horizontu takéto investície rastú. História akciovej investície reprezentovanej indexom S&P 500 ukazuje, že každý pokles bol iba dočasný.

Trvalú stratu zažijú napríklad tí, ktorí podľahnú domnienke, že dlhodobú investíciu treba pre dočasný pokles čo najskôr ukončiť. Aj keď majú svoj cieľ vzdialený ešte pekných pár rokov, myslia si, že je v danom momente lepšie vlastniť hotovosť než investičné aktívum. Pritom títo istí ľudia by pri poklese ceny nehnuteľnosti ju odmietali odpredať a čakali by aspoň na jej cenové zotavenie.

Trvalú stratu zažijú aj tí, ktorí podľahli vidine vysokého zisku a všetko stavili na jednu kartu. Investovanie všetkých úspor do jednej firmy či do jedného projektu skutočne môže priniesť výrazný profit. Zároveň však treba počítať s tým, že ak sa zámer nevydarí, neúspech sa prenesie aj do hodnoty investície. Pri dostatočne diverzifikovanej investícií strata celého vkladu nehrozí.

S každou investíciou je spojené riziko, no neznamená to automaticky, že človek príde o všetky svoje investované peniaze. Prísť o peniaze pri investovaní znamená, že človek nedodržal základné pravidlá.

Ktoré to sú?

- Majte v banke finančnú rezervu na pokrytie bežných výdavkov na obdobie jedného až troch mesiacov.

- Investujte peniaze, ktoré nepotrebuje minúť v horizonte niekoľkých rokov.

- Uprednostnite štandardné investičné nástroje.

- Špecifické investičné nástroje či stratégie využite v prípade, že im rozumiete.

- Dodržte odporúčaný investičný horizont a peniaze nevyberajte pri dočasných poklesoch.

- Rozložte investovanú sumu v čase, prípadne investujte pravidelne.

- Investujte podľa vášho vypracovaného finančného plánu, nie podľa reklamy či emócií.

Investícia nie je špekulácia. Investícia je ako keď zasadíte strom a výnosy sú úroda z neho. Jeden rok je väčšia, inokedy menšia a nájdu sa roky, keď jarné mrazy úrodu zničia skôr, než začne. Ak máte iba jeden strom, ste plne závislý iba od neho. Pri ovocnom sade na úrode jedného stromu až tak nezáleží. A ideálne je mať ovocné sady na viacerých miestach vo viacerých krajinách. V takom prípade je rok bez úrody veľmi málo pravdepodobný. A podobne funguje diverzifikácia investičného rizika.

Ak neviete, ako začať, začnite konzultáciou s nezávislým finančným sprostredkovateľom, ktorý má oprávnenie na poskytovanie svojich služieb v sektore kapitálového trhu. Ich zoznam je k dispozícii na stránkach Národnej banky Slovenska. Ukáže vám, ako sa zorientovať v zložitom svete financií a pomôže vám žiť život podľa vlastných predstáv.

Zdá sa vám to zložité?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)