Budúcnosť vyzerá veľmi sľubne. Neustále hľadanie odpovede na otázku, kam sa bude uberať akciový trh v najbližších rokoch, upriamuje pozornosť do minulosti. Hľadá sa, či už podobná situácia niekedy nastala. Najväčšiu podobnosť vidia analytici v prvej polovici sedemdesiatych rokoch, keď nastalo obdobie stagflácie.

Sny sú na to, aby sa splnili! Súhlasíte? Tak aký je ten váš? Dajte nám o ňom vedieť.

Netradičné? Bláznivé? Alebo len také vaše? Je úplne jedno, čo si iní myslia o vašich snoch. My vám s ich napĺňaním pomôžeme.

Aj keď minulý vývoj nie je zárukou budúceho vývoja a týka sa to aj výnosov, minulosť nám môže naznačiť, na čo všetko sa treba pripraviť. Pokles akciových indexov sa vo všeobecnosti považuje za príležitosť na vklady. Ak na čas poklesu pripadne začiatok pravidelného investovania, niet lepšieho variantu.

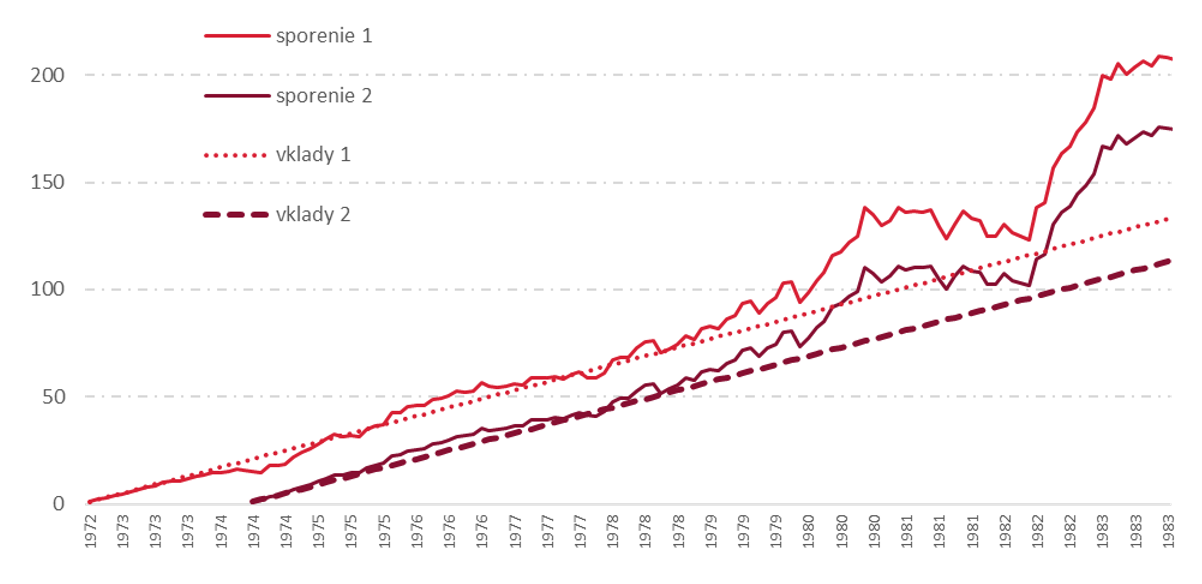

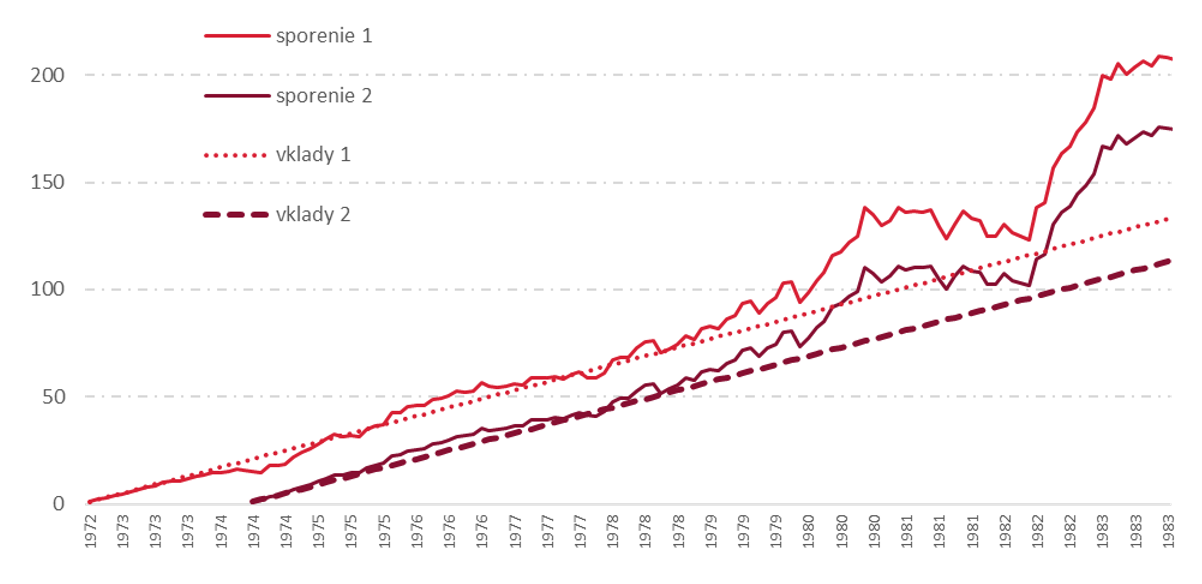

Graf zobrazuje vývoj stavu pravidelnej investície práve z obdobia 1973/74 a porovnáva ho s objemom vkladov. Prvé sporenie sa začalo v momente tesne pred poklesom, druhé sporenie vystihlo cenové dno.

Rozdiel je viditeľný počas priebehu i na konci. V čase klesajúcich trhov sa investícia bude znehodnocovať, ale zároveň navyšovať pre nové vklady. Novými vkladmi investor nakupuje pri nižších cenách, čo sa neskôr prejaví vo vyššom zhodnotení.

Poklesy v prvých rokoch síce sú viditeľné, ale nie sú výrazné. Pokles hodnoty investície je totiž kompenzovaný novým vkladom. Pri zotavení trhov sa zase prejaví skutočnosť, že investor nakupoval priebežne a teda aj pri nízkych cenách. Vtedy už dodatočné vklady nebudú mať na hodnotu investície zásadný vplyv.

Oplatí sa čakať na vhodnú príležitosť alebo začať s investovaním už dnes? Finančné ciele sú rôzne. Ak je cieľom odkladanie si na dôchodok, tak každým odloženým mesiacom sa kráti doba sporenia.

Čakanie napríklad na cenové dno môže vylepšiť percentuálne vyjadrenie výnosu, no negatívne ovplyvní hodnotu účtu. Percentuálny výnos bude síce vyšší, no stav účtu bude pre chýbajúce vklady nižší. Preto nie je dobré otáľať so začiatkom. Prvé roky môže byť stav účtu o pár percent nižší, no z dlhodobého hľadiska je vysoká pravdepodobnosť vykázania zisku.

Ak neviete, ako začať, začnite aspoň konzultáciou s nezávislým finančným sprostredkovateľom, ktorý má oprávnenie na poskytovanie služieb v sektore kapitálového trhu. Ich zoznam je k dispozícii na stránkach Národnej banky Slovenska. Ten zhodnotí vašu situáciu a navrhne vám riešenie vďaka ktorému budete môcť žiť život podľa vlastných predstáv.

Chcete začať investovať?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)