Vedeli ste, že najvýnosnejšie pravidelné desaťročné investovanie bolo od roku 1989 ? Pritom na dvadsaťročný horizont sa oplatilo začať v roku 1979 a na 30-ročný už v roku 1969? Naopak, na 10 ročné trvanie prispievania do akcií sa neoplatilo začať v roku 1999 a na 20 rokov v roku 1989?

Sny sú na to, aby sa splnili! Súhlasíte? Tak aký je ten váš? Dajte nám o ňom vedieť.

Netradičné? Bláznivé? Alebo len také vaše? Je úplne jedno, čo si iní myslia o vašich snoch. My vám s ich napĺňaním pomôžeme.

Čo majú spoločné najvýnosnejšie a najnevýnosnejšie investičné príležitosti? To, že sa o nich človek dozvie až následne. Nemôže si ich vybrať, resp. sa ich vyvarovať. Na druhej strane, aj to najmenej výnosné riešenie prinieslo jeho majiteľovi finančnú rezervu, ktorú mohol použiť kedykoľvek a na čokoľvek.

Pravidelné investovanie má výhodu práve v pravidelnosti. Každým príspevkom sa zvyšuje stav účtu a teda finančná rezerva. Pri pravidelnosti nie je prvoradé, aká je situácia na trhoch. Stav investičného účtu sa postupne zvyšuje a čím dlhšie pravidelnosť trvá, tým skôr bude vyšší ako hodnota vkladov.

S čím potreboval počítať investor, ktorý začal pravidelne investovať kedykoľvek v uplynulých deviatich desaťročiach? So sklamaním v prvých rokoch a so zhodnotením pri zotrvaní v pravidelnosti.

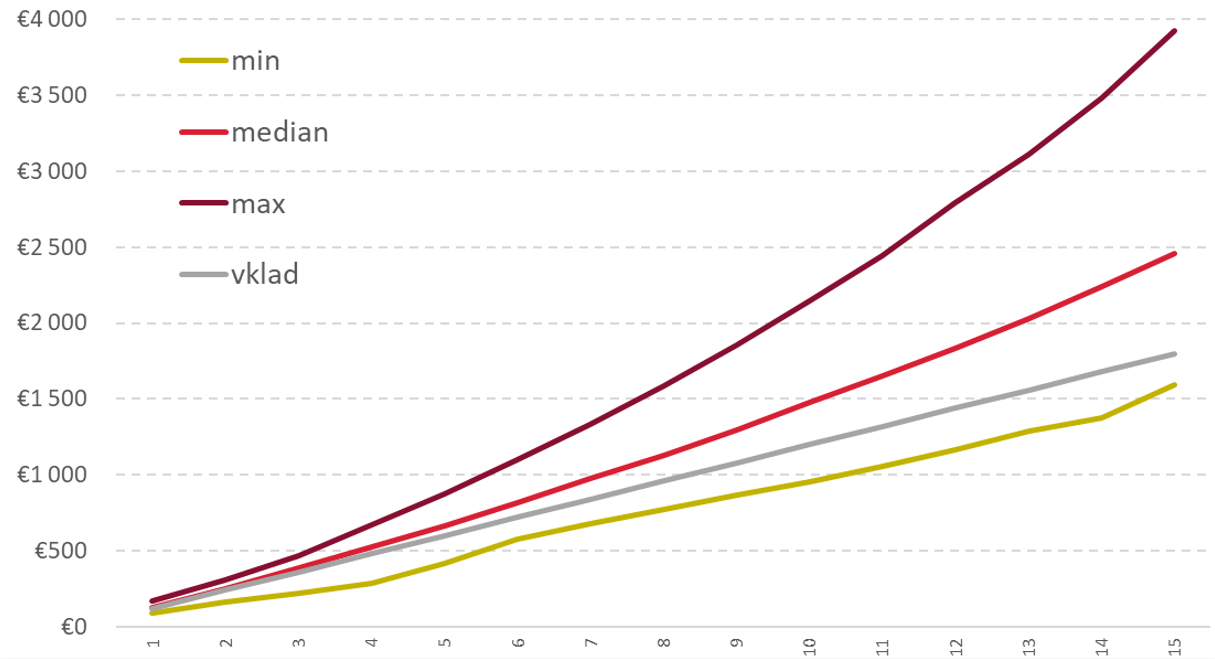

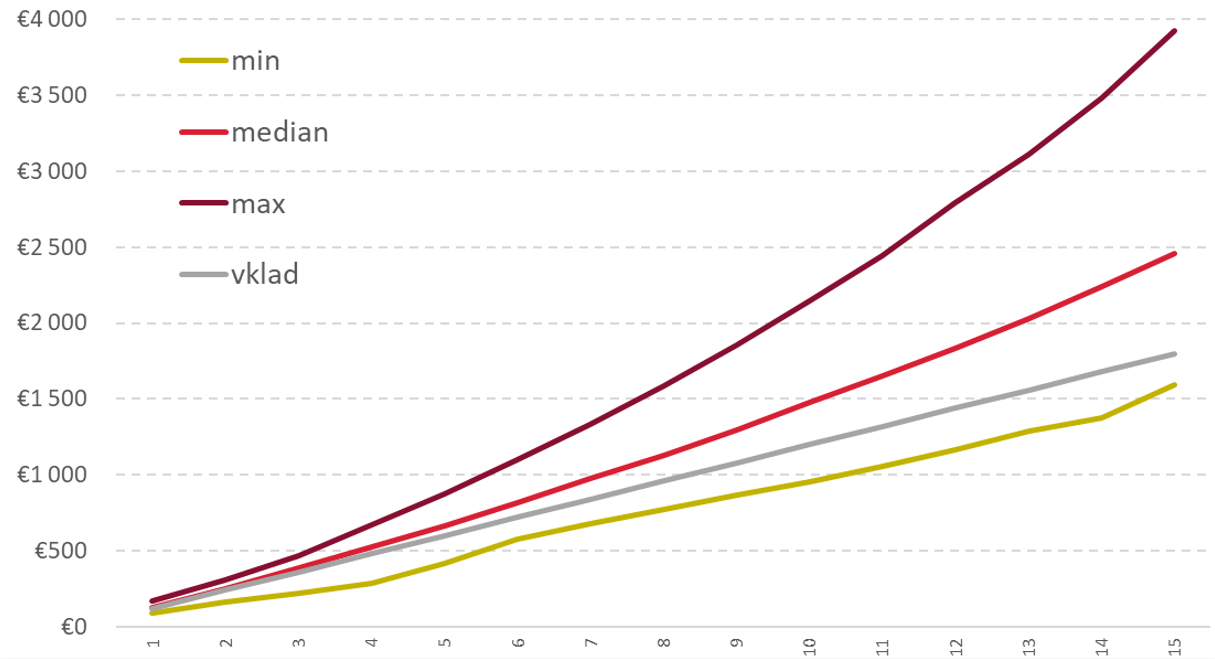

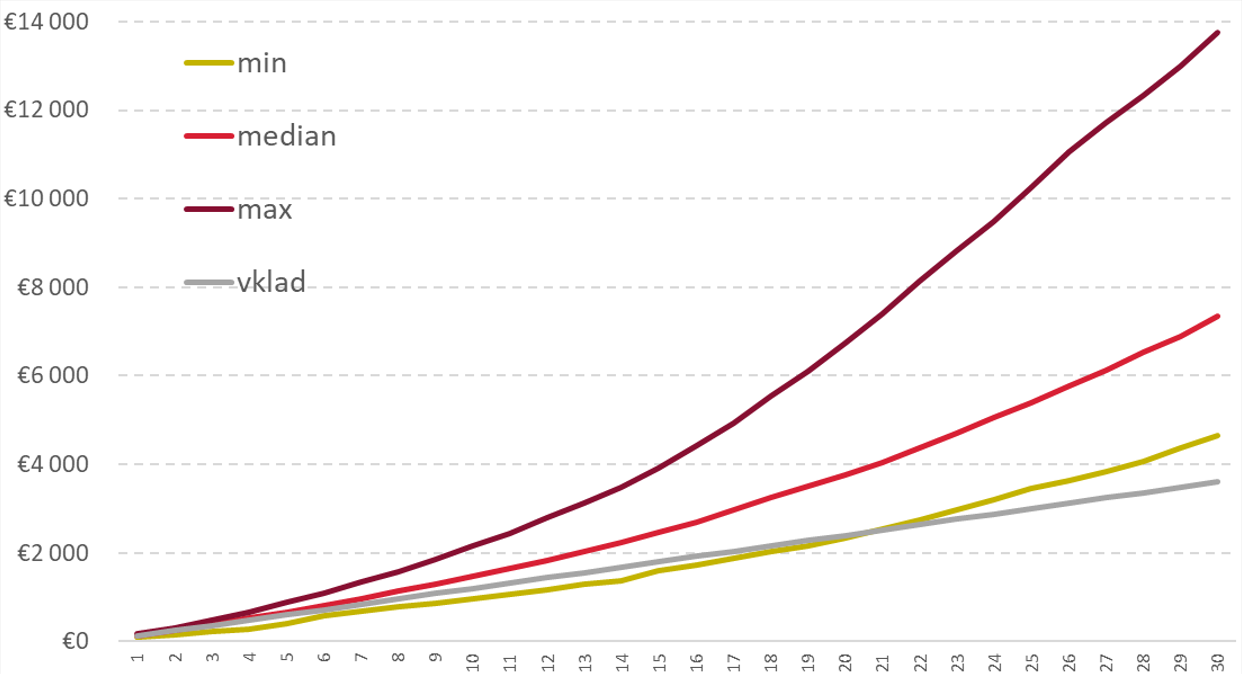

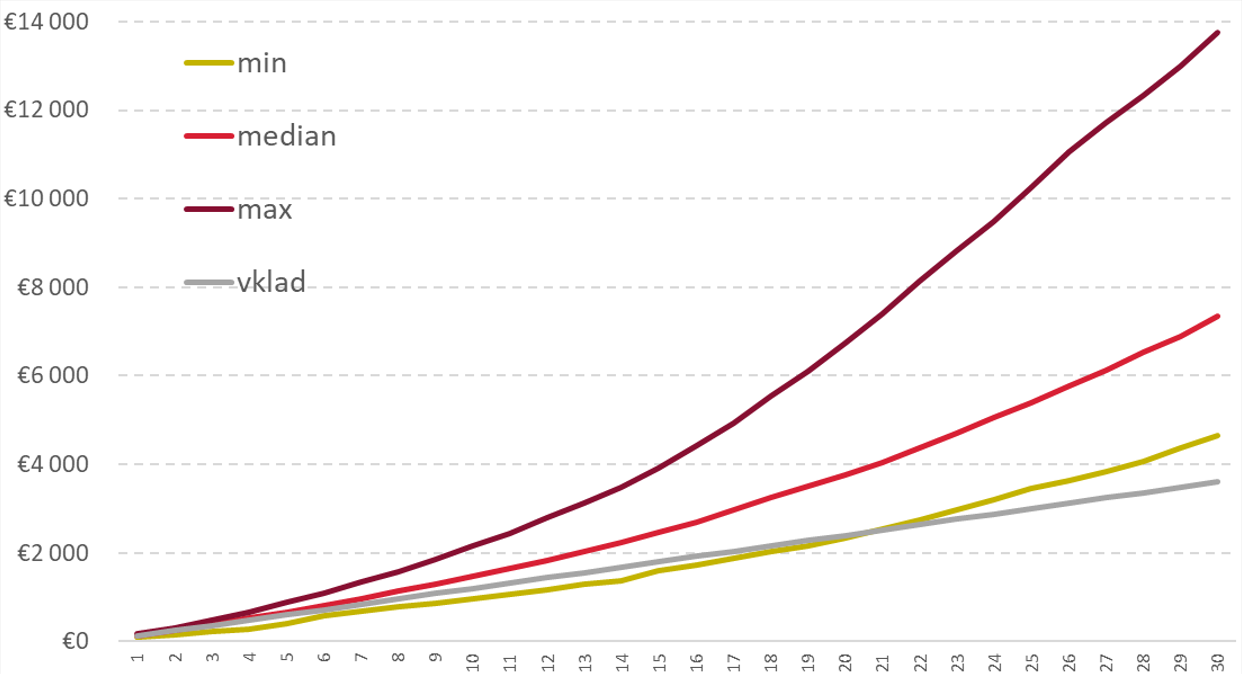

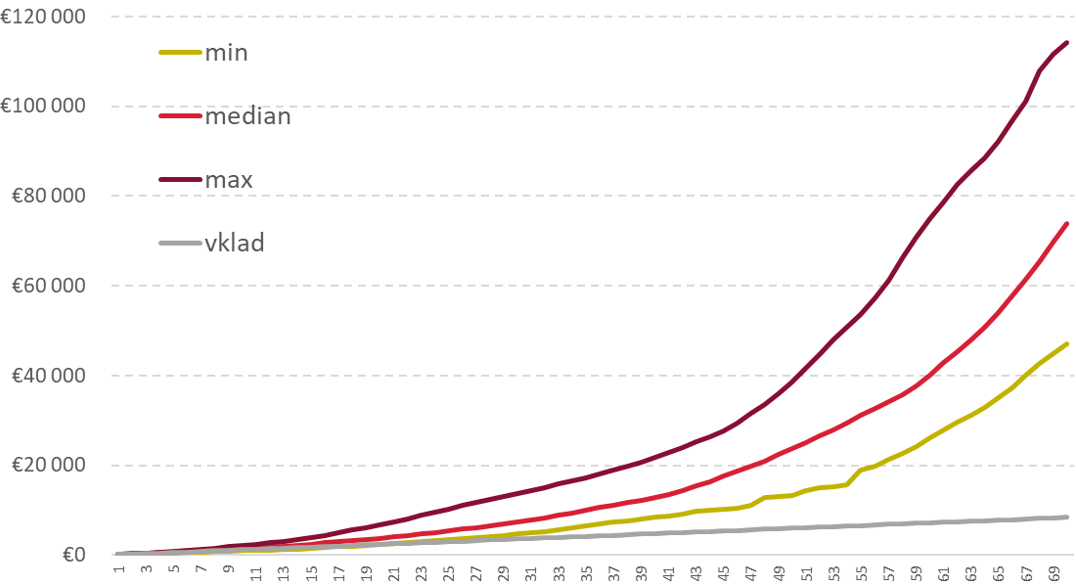

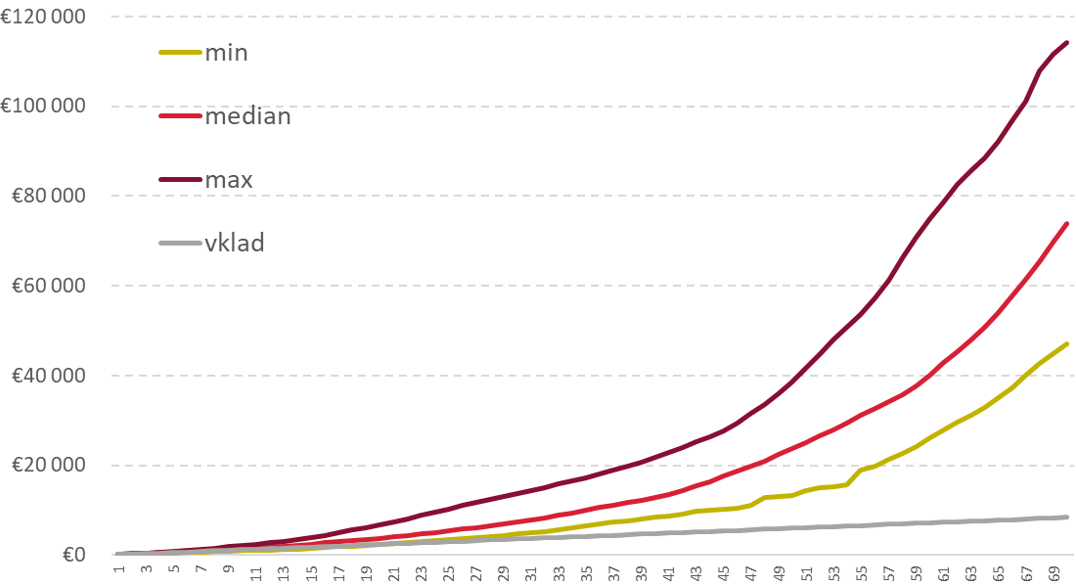

Nasledujúce grafy zobrazujú vývoj hodnoty investície do akciového indexu S&P 500 pri pravidelnom investovaní. Porovnávajú stav účtu po danom počte rokov sporenia pri najlepšom, najhoršom a pri bežnom zhodnotení s hodnotou vkladu.

Vývoj 15-ročnej investície do akciového indexu S&P 500

Pri bežnom vývoji trhov sa hodnota úspor rovnala až prevyšovala hodnotu vkladov. Pri tom najhoršom variante, s ktorým sa dalo stretnúť, hodnota účtu v prvých rokoch investovania zaostávala v desiatkach percent (20-40%), no postupom času sa znižovala, až začala vykazovať kladné čísla.

Vývoj 30-ročnej investície do akciového indexu S&P 500

Ak uvažujete, či je dnes vhodný čas na začiatok pravidelného investovania, položte si radšej otázku, či si môžete vybrať obdobie, v ktorom by ste radi investovali. Kým obdobie sa vybrať nedá, dá sa vybrať, či je dobré mať finančnú rezervu alebo nie. V horizonte desiatok rokov sa ešte nestalo, že by ste mali na konci menej, ako ste vložili. A práve strata na konci investície mnohých od investovania odrádza. K strate nedôjde, ak dodržia stanovený investičný horizont.

Vývoj 69-ročnej investície do akciového indexu S&P 500

Ak neviete, ako začať, začnite aspoň konzultáciou s nezávislým finančným sprostredkovateľov, ktorý má oprávnenie na poskytovanie služieb v sektore kapitálového trhu. Ich zoznam je k dispozícii na stránkach Národnej banky Slovenska. Ten zhodnotí vašu situáciu a navrhne vám riešenie, ktoré vám pomôže žiť život podľa vlastných predstáv.

Chcete začať investovať?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)