Priemerný slovenský dôchodca dostáva necelých 600 eur mesačne a to aj v prípade, že si sporil v II. a III. pilier. Najväčší podiel jeho pravidelného príjmu však tvorí dôchodok zo Sociálnej poisťovne. To znamená, že súčasní dôchodcovia sú úplne závislí na štátnom dôchodku. Vy však máte šancu pripraviť sa na dôchodok lepšie. Nepremeškajte ju.

Sny sú na to, aby sa splnili! Súhlasíte? Tak aký je ten váš? Dajte nám o ňom vedieť.

Netradičné? Bláznivé? Alebo len také vaše? Je úplne jedno, čo si iní myslia o vašich snoch. My vám s ich napĺňaním pomôžeme.

Výška štátneho starobného dôchodku je v priemere 515 eur. Z druhého piliera dostávajú v priemere menej ako 22 eur mesačne a v treťom pilieri majú na dovyplatenie v priemere iba 4500 eur. Čo znamená, že mesačne sa sotva dostanú k 600 eurovému dôchodku, pričom väčšiu časť stále tvorí ten štátny.

Súčasní dôchodcovia nemali veľmi na výber, ale vy už máte

Mohli sa na dôchodok pripraviť lepšie? V prvom rade treba povedať, že súčasní dôchodcovia na výber veľmi nemali. Okrem povinných odvodov mali k dispozícii predovšetkým bezpečné bankové produkty a až od polovice 90-tych rokov ďalšie finančné produkty. Tie relevantné však prišli až po roku 2000.

Časť ich príjmov mohla smerovať napríklad do podielových fondov. Väčšej obľube sa im dostalo až po roku 2010.

V rámci príprav na dôchodok mohli investovať aj priamo do akcií, no pre spackanú kupónovú privatizáciu im veľa pozornosti nevenovali. Akcie ako také začali byť známe širokej verejnosti až od pandemických lockdownov.

Pre súčasných dôchodcov bolo v minulosti dostupné stavebné sporenie. Je to však produkt primárne určený na riešenie otázky bývania a nie na sporenie na dôchodok.

S podobne dlhou históriou, ako má stavebné sporenie, je však k dispozícii doplnkové dôchodkové sporenie. To svoju existenciu nadviazalo na doplnkové dôchodkové poistenie prítomné v rokoch 1996 až 2004.

Druhý pilier, ktorý vznikol dôchodkovou reformou v roku 2003, zhodnocuje prvé príspevky až od roku 2005.

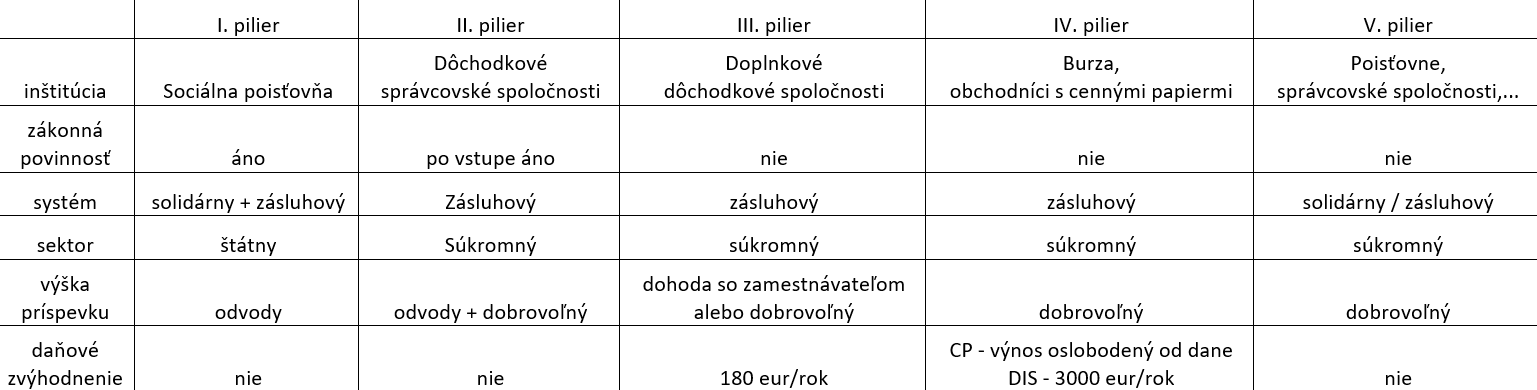

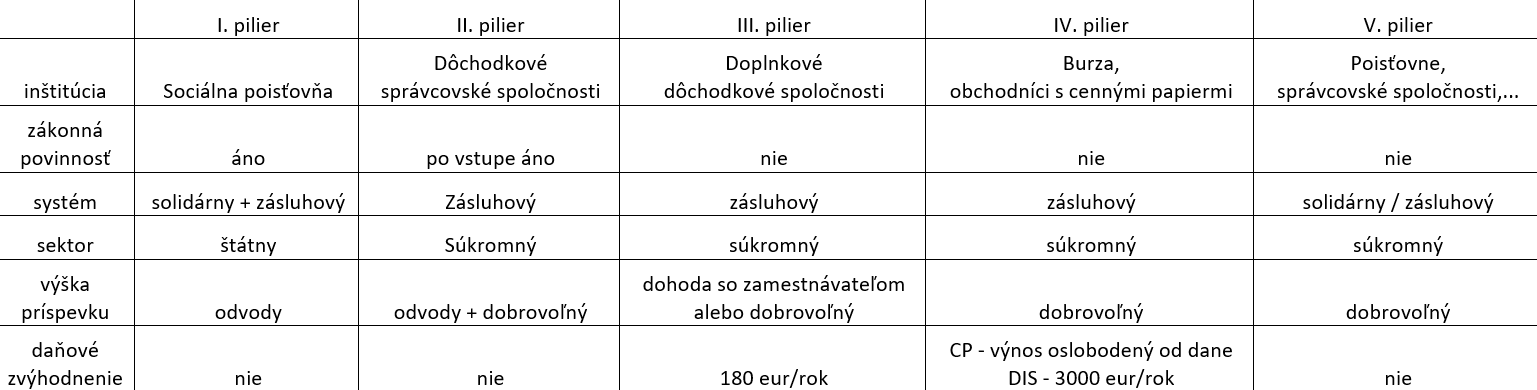

Postavte svoj dôchodok na piatich pilieroch

V čom sa budúci dôchodcovia môžu poučiť na cudzích chybách? Práve v počte zdrojov dôchodku. Na rozdiel od minulosti je dnes možností budovania dôchodkových úspor neúrekom. A výhodou je, že sa navzájom vynikajúco dopĺňajú.

Keď aj súčasní dôchodcovia využili niektoré z možností prípravy na dôchodok, nemali možnosť využívať ich dlhodobo. Pri týchto produktoch je pritom dlhodobý horizont nevyhnutný. Vtedy sa prejaví efekt reinvestovania výnosov, zloženého úročenia i daňových výhod.

Kombináciou viacerých pilierov dôchodkového zabezpečenia budúci dôchodca získa štátne garancie a zároveň nebude od štátu závislý. Jeho dôchodok bude závisieť predovšetkým od jeho vlastnej snahy. Môže využiť daňové úľavy počas ekonomicky aktívneho života a zdroje jeho dôchodku budú pod reguláciou viacerých zákonov. S dostatočne diverzifikovanými zdrojmi dôchodku sa potom dá skutočne žiť život podľa vlastných predstáv a nebyť na nikom závislý.

Zdá sa vám to zložité?

Zanechajte nám kontakt a my sa vám ozveme.

Upozornenie

Predmetné informácie nepredstavujú osobné investičné poradenstvo ani investičné odporúčanie, ktoré by dostatočne zohľadňovalo individuálnu situáciu investora, najmä v zmysle jeho finančnej situácie či investičného cieľa. Swiss Life Select Slovensko, a. s. nenesie zodpovednosť za prípadné straty, ktoré vzniknú ich nesprávnou interpretáciou a zlým investičným rozhodnutím. Investície do fondov v sebe nesú riziko kolísania hodnoty investovanej sumy a výnosy z nej a nie je zaručená návratnosť pôvodnej investovanej sumy. Výnosy z cenných papierov alebo iných investičných nástrojov dosahované v minulosti nie sú zárukou budúcich výnosov.

.jpg)